這些年來安倍經濟學的最大錯誤,就是根本沒弄清楚日本經濟的問題在消費,安倍經濟學根本是反其道而行,反而把消費打趴了!安倍政府天真的以為把通縮轉成通膨就可以逼出民眾消費,卻忽略了要讓民眾多消費的前提還是先要有錢可消費!貿然加稅更是壓跨安本經濟學的最後一根稻草!

上週版主才去了趟日本,走訪了大賣場,百貨公司及傳統市場,見識到日本消費市場的慘況!要不是有觀光客的撐場,日本消費絕對更慘!然而現在日元匯率又開始走升,勢必會嚇跑部份觀光客...

無止境QE後的日本:四張圖帶您看看現在的日本經濟

鉅亨網編譯許光吟 綜合外電 2016-05-16 17:30

《彭博社》報導,日本央行 (BOJ) 在過去數年間推出了日本史上最強勁的資產購買計劃,甚至也將日本基準利率:隔夜無擔保拆息利率 (Target UC O/N) 之利率區間降至史上最低的 0.00% 至 0.10%,ˊ而日本央行總裁黑田東彥 (Haruhiko Kuroda) 更在 2014 時宣布擴大 QQE 購債規模至每年 80 兆日元,這一切手段都是為了刺激日本的國內經濟,並期待帶領日本脫離已通縮 20 年的經濟泥沼。

而在日本央行實施了多年激烈的貨幣政策之後,以下四張圖就帶領投資人來回頭看看,日本央行的「成果」究竟如何。

一:日本企業籌資成本仍高

在今年 1 月 29 日,日本央行宣布推出負利率政策以後,日本公債殖利率驚現快速下滑,上週四 (12日) ) 日本財政部拍賣 30 年期公債,殖利率還出現史上新低的 0.319%,意味著無論當前日本公債價格多麼昂貴,市場依舊願意不惜重金地搶購日本公債。

但反觀日本公司債市場,公司債當前殖利率水平約在 0.2% 一線,同時與公債市場之間的殖利率利差更是在不斷的擴大當中,顯示市場對於日企的公司債市場可以說是興趣缺缺,反倒只願意擁抱零風險的日本國債,造成日企的籌資成本仍然是十分昂貴。

白:日本公司債殖利率走勢圖 藍:日本公債殖利率走勢圖 圖片來源:Bloomberg

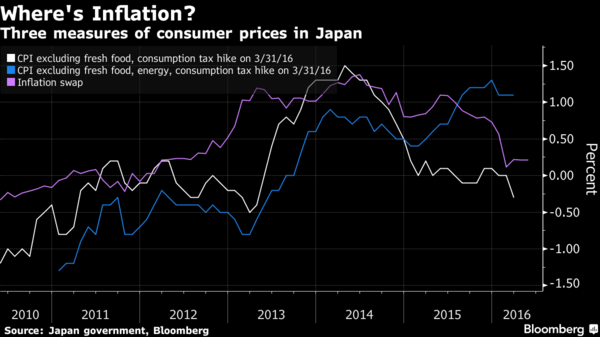

二:日本經濟仍難脫離通縮陰影

在經歷了長達 20 年光景的經濟通縮,日本央行所作的一切努力都是希望能夠提振日本國內通膨率至 2% 的目標水平,但以當前日本通膨率的現況來看,日本央行過去祭出的一切手段,可以說是確定功虧一簣。

當前日本通膨率無論是核心通膨率 (扣除生鮮食品價格) 還是超核心通膨率 (扣除掉生鮮食品價格與能源價格) 仍離 2% 通膨目標相去甚遠,甚至期貨市場上的通膨交換 (Inflation Swap) 合約亦在 0.00% 水平附近徘徊,顯示市場認為日本未來的通膨成長仍是難以重現復甦。

白:日本核心通膨率 藍:日本超核心通膨率 粉:Inflation Swap之通膨預期 圖片來源:Bloomberg

三:今年以來日股走跌、日元大升

日本央行總裁黑田東彥曾經表示,日本央行的政策將能夠大大地推升股市和打壓日元,以幫助日本市場重建信心及帶領日企重新奪回出口競爭優勢。

但今年以來日元在日本央行推出負利率政策之後,卻是逆勢地不貶反升,統計至今日元已大幅升值 9.50%;而日股東證指數更是比日本央行在 2014 年宣布擴大資產購買計劃時的點位還低。

白:美元兌日元走勢圖 藍:東證指數走勢圖 圖片來源:Bloomberg

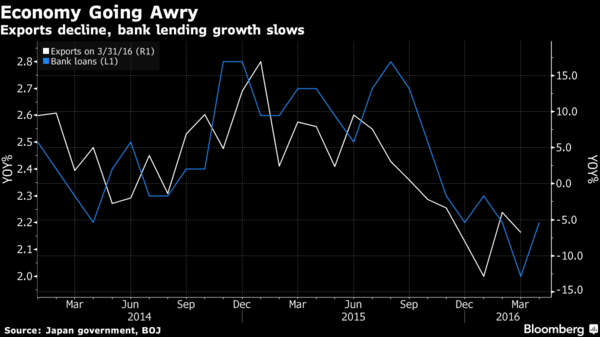

四:出口貿易持續衰退

日本央行當前的基準利率:隔夜無擔保拆息利率 (Target UC O/N) 已降至史上最低水平,並且更推出「三維利率系統」將系統內所定義的政策利率 (Policy Rate) 降至負利率水準,這一切的努力都是希望打壓日元及刺激銀行的放貸規模。

但截至目前為止,日本的出口景氣依然是未見復甦,同時日本銀行貸款的放貸規模更是在歷史低檔水平遊走。

白:日本出口年增率 (右軸) 藍:日本銀行貸款放貸年增率 (左軸) 圖片來源:Bloomberg

信評機構惠譽 (Fitch) 亞太區主管 Andrew Colquhoun 即對日本經濟明白地表示:「就貨幣政策而論,日本恐怕已經到了束手無策的地步。」

沒有留言:

發佈留言