不過大家也不用擔心,美元也不是立刻就會重貶(美國也不會容許美元硬著陸),少說也是幾年後的事。誰曉得未來幾年內美國又會想出什麼詭計...??

說日元將是最大的「受益者」也不盡然,日本政府根本不樂見日圓大幅升值。只是日本政府財政惡化,愈來越沒能力進場干預了,只得坐視日圓升值。

貿易戰避無可避!外匯商:1995年美元爆貶25%歷史可能重演

鉅亨網編譯許光吟 綜合外電 2016-06-21 15:19

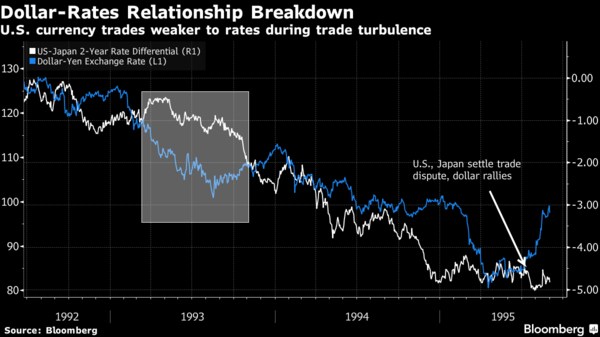

《彭博社》報導,回顧 1990 年代,由於當時日本長年忝為貿易順差國,故日本與一些國家,尤其是與美國的貿易摩擦在當時漸漸與日俱增,直至西元 1995 年,美國與日本終究爆發了貿易大戰,當時美元兌日元爆貶了 25%。

隨著十一月份美國總統大選與日逼近,美國總統候選人希拉蕊 (Hillary Clinton) 與川普 (Donald Trump) 皆已在政見上表示,如當選後將會重新建立美國的貿易政策,全球幾間最大的外匯交易商對此擔憂,1995 年的美、日貿易大戰恐怕將會歷史重演。

白:美、日 2 年期公債殖利率利差 藍:美元兌日元走勢圖 圖片來源:Bloomberg

作為全球第二大外匯交易商的摩根大通 (JPMorgan Chase & Co) 即表示,無論五個月後的美國總統大選誰坐上總統寶座,美國與其他貿易夥伴國間的貿易關係,勢必將變得更為惡劣,而市場投資人為了避免美元出現劇烈貶值,便很可能將資金轉而投入較為安全的日元及歐元。

而德意志銀行 (Deutsche Bank)、匯豐銀行 (HSBC Holdings) 及瑞士信貸 (Credit Suisse) 分析師們亦認為,如果美國和貿易夥伴國間的關係更為緊張,且政治不確定性大幅加劇的話,以歷史數據來看,只要美國與某些國家出現了貿易大戰,美元就會爆貶 20%,而日元和歐元就可望成為最佳的避險資產。

德意志銀行駐紐約全球外匯市場研究部負責人 Alan Ruskin 說道:「本次總統大選的最大憂慮之一,就是美國與他國的貿易爭端很可能會成為市場上的風險來源。」

Alan Ruskin 表示:「一旦貿易大戰爆發,很顯然地日元將是最大的受益者,估計歐元及瑞士法朗也將能獲得市場青睞。」

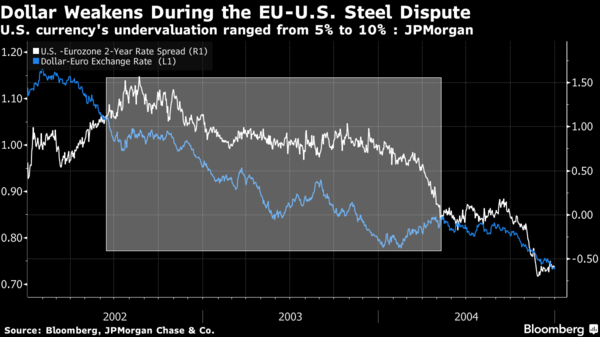

對於美國與他國在貿易大戰期間,美元將出現大幅貶值的論點,摩根大通再舉出一個顯著的例子:美國與歐盟在 2002 年至 2004 年時的鋼鐵貿易爭端。在這兩年美、歐的貿易大戰期間,美元兌歐元即貶值了 5% 至 10%。

白:美、歐 2 年期公債殖利率利差 藍:美元兌歐元走勢圖 圖片來源:Bloomberg

鑑往知來,對於這次的美國總統大選,摩根大通外匯級利率市場研究部門負責人 John Normand 認為,在下一屆的總統任期之中,美國勢必將與貿易夥伴國出現一定程度的緊張關係。

John Normand 進一步表明:「這麼說吧,如果是川普當選,美國與一些貿易夥伴國必將爆發嚴重的貿易衝突;如果是希拉蕊當選,則將會出現較為中性的貿易緊張。」

沒有留言:

發佈留言