近期上過版主課程的就有看到一份版主統計的資料:不要說未來五年了,過去五年年化報酬率可以超過6%的市場早已少之又少!而且過去之所以還可以有超過6%年化報酬率的市場,都是因為QE政策作多的結果,但這都是扭曲市場的結果,副作用遲早要浮現的!而且在未來就算再有QE手段,效果也不可能好了!!

這樣的結果意味幾件事情:

1.投資難度越來越高,投資人不要妄想還可以用BUY AND HOLD的策略長期投資。

2.市場變化越來越快,想要有高報酬就必須更精準掌握市場變化--但這件事情太難了!

3.良好的資產配置越加重要,才能將低決策錯誤的風險,也同時降低整體投資的波動。

4.下修對投資報酬率的預期,期望越高失望越大。

5.不投資,改作定存或類定存商品?更慘!市場低利率與負利率勢必持續,但通膨壓力逐漸浮現,定存或類定存商品根本無法抗通膨!定存或類定存商品勢必面臨負實質報酬率的問題,換句話說定存或類定存商品一樣會有購買力下降的實質虧損!

貝萊德:五年內市場將再找不到報酬率超過6%之投資標的

鉅亨網編譯許光吟 綜合外電 2016-07-26 14:15

如果投資人手上還有著穩定「雙位數」報酬率的投資標的,那麼您真的很幸運!因為五年之後,市場上可能再也見不到任何報酬率超過 6% 的投資標的。

《彭博社》報導,全球最大資產管理公司貝萊德 (BlackRock) 發表研究報告指出,未來數年內恐怕將會越來越難在市場上找到報酬率超過 6% 的投資標的,甚至很可能連報酬率超過 5% 的投資標的都將會很難尋獲。

貝萊德首席投資長 Richard Turnill 在該份研報中寫道:「事實上早在金融海嘯之後,由於全球經濟放緩、QE 寬鬆政策、資產估值上升等因素,我們團隊在投資上所獲得的報酬率早已是逐年下滑。」

「以固定收益部門為例,在今年第二季債市出現殖利率大跌、債券價格暴漲的市況之後,我們就下修了大多數的固定收益類資產報酬率的預估值。」Richard Turnill 表示。

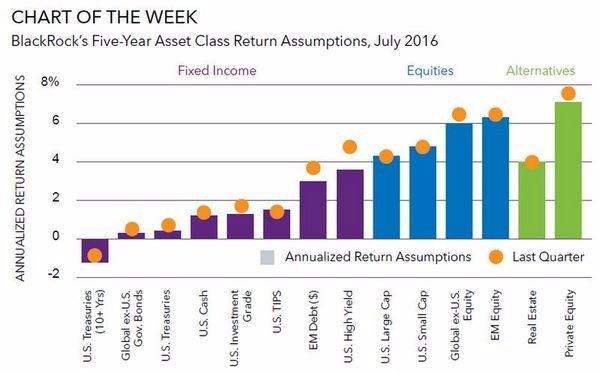

如下圖所示,此為貝萊德預估算未來五年之內,各大資產報酬率的預估值;紫色區塊為固定收益市場,藍色區塊為股票市場,綠色區塊為其他資產市場,黃點則代表的是上一季的報酬率績效。

貝萊德預估未來五年僅新興市場股市、私募股權報酬率能超過 6% 圖片來源:BlackRock、Bloomberg

而從圖中可以清晰看到,貝萊德預估,未來五年內固定收益類市場,美國高收益債的報酬率下滑幅度估將會最為劇烈;股票市場中也只有新興市場股市,可能繼續在未來五年之內獲得 6% 的報酬率;而這三大市場之中,報酬率最高的就屬綠色色塊中的私募股權,估計報酬率仍能達到 7% 水準。

報酬率最糟的則是美國公債,貝萊德估計,如果未來美債殖利率從當前的極低水平上揚,那麼美債持有人恐怕每年都將虧損 1%。Richard Turnill 強調,未來危險的絕對不只有美債市場,而是全球固定收益類市場都將會陷入極低報酬率的風險之中。

Richard Turnill 估計,自現在起至 2021 年間,恐怕只有 10% 的固定收益類證券可以獲得 3% 以上的報酬率。

沒有留言:

發佈留言