就跟股市一樣,中國債(尤其人民幣債)對外資有嚴格限制,不是想買就能買,特別是公債部分(中國稱國債),直到今年6月中國政府才首次在境外發行公債,而且僅區區的30億人民幣,在境外市場能買到的都是公司債,而且數量也非常有限,這意謂中國債券存在有很高的流動性風險。況且中國公司債問題多多,信評可信度低,企業財報透明度不佳。這幾年即便是國企,一樣爆掉了好幾家...這些問題短時間內都不會因為人民幣納入SDR而改變!!

再者,在過去人民幣債的兩大利基點:人民幣升值與高利率,現在也不復存在。就算在過去,人民幣債券的收益也沒有想像中好。以實際數據來看,標普中國債券指數從2007年(該指數從2006年底開始編制)迄今(到9月底)年化報酬率約4.32%,但同期間新興市場債指數年化報酬率為5.32%,整整高過中國債1%。今年迄今標普中國債券指數上漲3.32%,JPM新興市場債券指數漲15.24%,當地債更大漲17.12%!而且別忘了,新興市場債是一籃子債券,地區與貨幣都分散,但中國債只是單一國家單一貨幣,風險更為集中。

當然,中國債券也不是都沒機會,就看幾大國際債券指數何時會將中國債納入成份債券(跟股市一樣的情況),然而債券指數要不要納入,會先看中國市場開不開放。中國當局不開放,哪後續就甭提了,中國債市再大,也只是一攤死水。

人民幣正式納入SDR 中國債市要牛逼了!

鉅亨網記者陳慧菱 台北2016/10/01

人民幣納入 SDR(特別提款權)今天 10 月 1 日起正式生效,看好「入籃」可望帶來的大利多,全球央行掀起了一波購債熱潮。據英商渣打銀行預估,未來 5 年,將有 7 兆人民幣的資金湧入中國債市,有利延續人民幣債券的牛市行情。

SDR 是國際貨幣基金組織創設的一種儲備資產和記帳單位,當會員國發生國際收支逆差時,可用來向其它會員國換取外匯,以償付收支逆差。而如同各國央行的美元外匯存底,大部分是以美債為核心,同樣地,人民幣儲備的首選自然是人民幣債券。

第一金投信投資長高子敬表示,人民幣納入 SDR,儘管初期權重 10.92%,略低於預期,但確定的是,中國已經取得貨幣國際化的門票。1950 年代,美國藉由「馬歇爾計畫」輸出美元實力,自此將歐洲各國遠遠拋在腦後,坐穩全球金融霸主;65 年後,人民幣納入 SDR,中國將會加速開放資本市場,輸出人民幣優勢,挑戰美元霸權地位。

高子敬認為,隨著歐元區經濟弱化,人民幣崛起,從支付、投資工具,再進化到儲備貨幣,全球確定走向中、美兩大強權抗衡的 G2 時代。過去美元獨大時,美元資產一直是投資人的唯一標準配備,進入 G2 以後,美元不再獨領風騷,人民幣將從選配提升為標配,與美元爭奇鬥艷。

搶在人民幣納入 SDR 正式生效之前,英國、香港、澳洲、馬來西亞、新加坡、菲律賓、智利、俄羅斯等各國央行,已經展開搶購人民幣債券的行動。渣打銀行指出,隨著人民幣進入特別提款權,以及中國債市納入大型國際債券指數,將吸引更多境外機構搶買人民幣債券。

的確,3 大中債指數今年來迭創新高,目前都處於歷史高點,如累計今年,境外美元債上漲 10.66%、內境債上漲 3.36%、點心債上漲 8.49%。

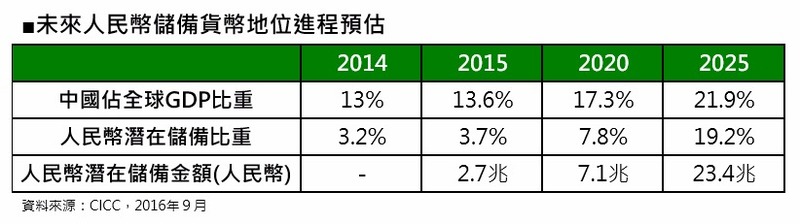

但這還只是個開始,第一金人民幣高收益債券基金經理人陳以姍指出,目前境外機構持有中國債券的比重不到 2%,遠低於美國的 48%、韓國的 23% 和日本的 8%。在納入 SDR 效應與人民幣作為相對高息貨幣的誘因下,預估未來 5 年熱錢會大量湧入人民幣資產,至 2020 年時,境外機構與各國央行的持債總額會 7.1 兆人民幣以上。

陳以姍表示,中國政府上半年推動供給側改革取得初步成長,信用債系統風險得到緩解。由於市場對固定收益類商品的配置需求仍高,包括城投債與產能過剩的龍頭企業債,可望吸引市場青睞。建議投資人加碼中國境內人民幣高收益債券與境外點心債、中資美元債等基金,多元配置,兼享境內債的低波動與境外債的高潛力。

第一金人民幣貨幣市場基金經理人劉書銘表示,人民幣 10 月正式納入 SDR,未來 10 年,人民幣占全球儲備貨幣的使用率將爆增逾 4 倍,挑戰歐元地位,人民幣資產價格也會大幅揚升,尤其是以人民幣計價的債券,爆發力更強。

根據美、日、韓等國經驗,在市場化完成後,債市各有 118%、50% 和 122% 的漲幅,預料中國債市同樣可望迎來「黃金十年」。

人民幣匯率漸穩 納入 SDR 有助地位再提升

從技術與預期心理而言,人民幣兌美元在 6.7-6.8 是短期關卡,CFTES 指數在相對低位。從政治層面來看,9 月 G20 會議、10 月人民幣正式入籃、秋季中共六中全會,預期年底前人民幣匯價將相對穩定。

觀察中國經濟可望於 2017-2018 年逐步打底,匯率走勢將先行反映。長期而言,人民幣有機會成為世界第三大貨幣,僅次於美元及歐元。

對投資人來說,高子敬建議,如果以貨幣別區分台灣人的存款,新台幣占了 85%、美元占 10%,而人民幣僅 5%。納入 SDR 之後,人民幣晉升國際主流貨幣之一,長期將挑戰美元霸權的地位,5% 的比重顯然偏低,應該增加到與美元相等的比重,即調整為 80% 新台幣、10% 人民幣,美元維持 10% 不變,才符合平衡布局的原則。

沒有留言:

發佈留言