近來市場多空分歧,有人喊說美股要崩盤了,也有人說還在喊衝...通常會喊空的,是因為先做空了;喊多的,往往是準備想下車了,要人再幫忙抬一段轎。平心而論,當下美股偏空的可能性還是高一些,除非經濟真能大躍進...最好的情況就是以盤代跌...

美股狂牛來襲?美銀美林:S&P500兩年內上看3000點

鉅亨網編譯許光吟 綜合外電2017/03/23 17:402

藍:目前S&P500型態 綠:1950年代S&P500型態 橘:1980年S&P500型態 圖片來源:CNBC

《CNBC》報導,在經歷了週二 (21 日) 美股四大指數全線重挫之後,週三 (22 日) 除道瓊指數小跌之外,其餘三大股市皆全面出現反彈。

週三 (22 日) 道瓊指數小跌 0.03% 以 20661.30 點作收、S&P 500 小漲 0.19% 以 2348.45 點作收、那斯達克上漲 0.48% 以 5824.64 點作收、費城半導體上漲 1.10% 以 999.34 點作收。

道瓊指數日線走勢圖 (今年以來表現)

雖然美股前一日經歷了一陣慘烈拋售,但美銀美林首席技術面分析師 Stephen Suttmeier 認為,按照過去美股走牛的型態來看,估計 S&P 500 至 2019 年,很可能漲到 3000 點整數大關。

若以 S&P 500 週三 (22 日) 收盤點位 2348.45 點計算,意味著美銀美林看好 S&P 500 的後市還有高達 27.76% 的波段漲幅。

如置頂圖所示,Stephen Suttmeier 解釋,他與他的團隊之所以大幅看多 S&P 500 的理由是,倘若將 1950、1980 年代 S&P 500 大漲時的型態來看,雙雙對比之下,當前 S&P 500 型態可謂是與 1950、1980 年代幾乎一致。

而以 1950、1980 年代美股牛市的歷史經驗估測,至 2017 年底 S&P 500 很可能漲至 2500 點,至 2019 年時,S&P 500 將可望進一步觸及 3000 點整數大關。

華爾街短期現「多、空分歧」?

雖然美銀美林強烈看多美股,但是另一華爾街大投行高盛證券 (Goldman Sachs) 卻是不以為然,高盛首席股市分析師 David Kostin 在 3 月 15 日的一份研究報告中,宣布下調美股未來三個月評級自「增持」轉向「中性」。

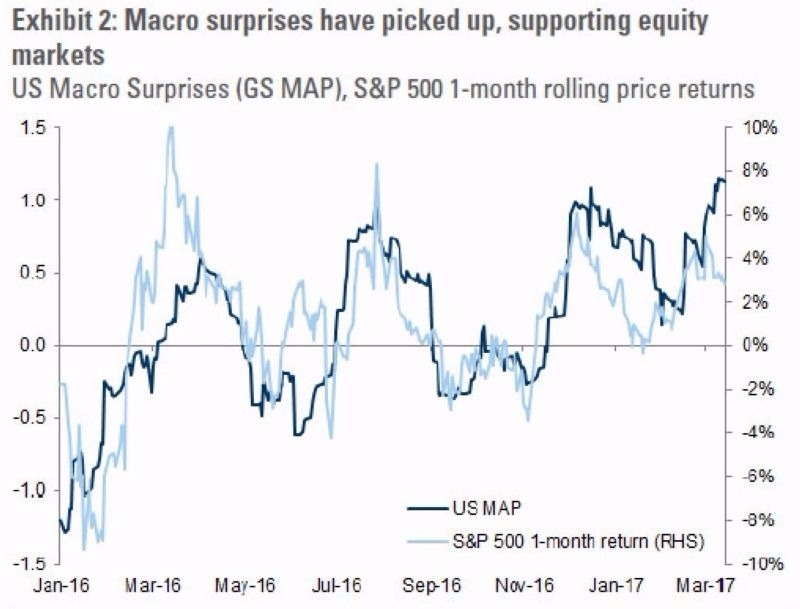

David Kostin 指出,最新美國宏觀經濟驚奇指數已再度刷下週期新高,但是這樣極好的經濟基本面表現,卻是無法進一步拉動 S&P 500 走升,並且當前 S&P 500 已超過逾一年以上的時間,沒有出現過上下漲跌 10% 之走勢,David Kostin 對此認為,美股波動率實在太低。

深藍:高盛美國宏觀經濟驚奇指數 淺藍:S&P 500 月均報酬 圖片來源:Goldman Sachs

Kostin 解釋,股市波動率低,即代表了綜合各項風險指標後,市場仍認為目前股市是在安全水平,但若考量到現在美股點位極高,股市其實更易受到潛在衝擊威脅,如歐洲大選風險、Fed 升息加速、近期原物料回檔等。

David Kostin 擔憂,倘若美股出現巨大風險衝擊,在波動率恐慌性放大的壓力之下,短期而言,美股很可能漲的越高、跌的越深。

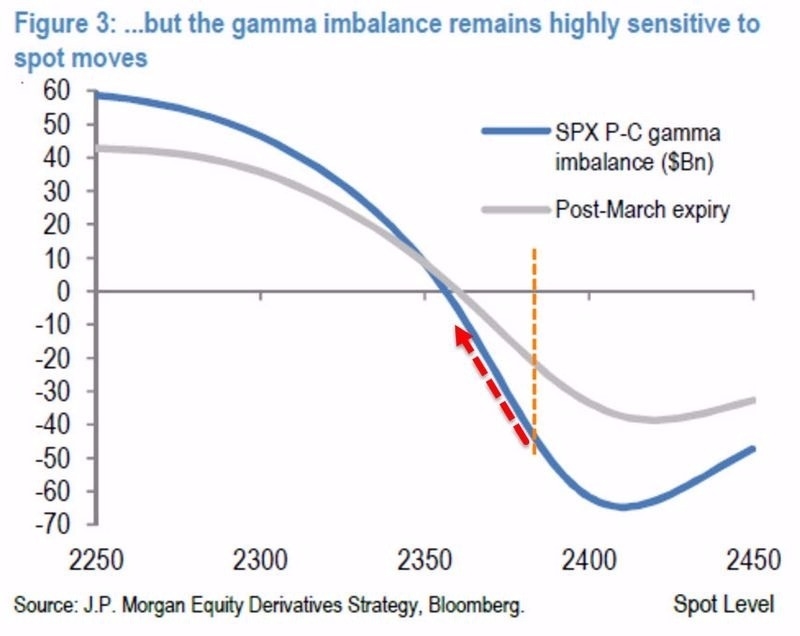

摩根大通 (JPMorgan) 衍生性商品交易分析師 Marko Kolanovic 週二 (21 日) 在當日美股出現大跌後亦表示,由於上週五 (17 日) 是美股四巫日,也就是指數期貨、指數選擇權、個股期貨、個股選擇權的共同到期結算日。

而在上週五期權到期結算之後,市場衡量買權與賣權之間「價格動作」的伽馬失衡曲線 (Gamma imbalance),卻已悄悄地轉向賣權,驚現近五個月來首見。

伽馬失衡曲線在四巫日之後,暗示美股選擇權市場已轉向賣權佈局 圖片來源:Zerohedge

比起此前五個月期權市場籌碼佈局全部擁擠地擠向買權,大大地限縮市場波動率,反觀現在 Gamma imbalance 再度暗示期權市場內,已有交易員悄悄地開始布局賣權,Kolanovic 認為,這種轉變將會讓市場更自由地移動,造成波動率放大。

沒有留言:

發佈留言