負殖利率仍能吸引資金流入,意味投資人只是想炒短線。事實上債券投資人本來就是炒短線賺價差的居多,而非一般人以為的想賺利息。

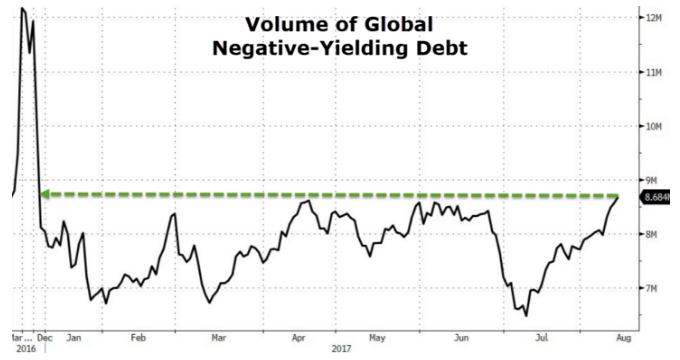

寬鬆都快結束了 全球負利率債券規模卻飆到9兆美元

鉅亨網新聞中心2017/08/18

全球央行寬鬆政策已近尾聲,但有些不尋常的是,全球負利率債券規模卻反向飆升至近 9 兆美元,來到去年 10 月以來的最高水準。

《Zerohedge》網站文章的數據顯示,全球負殖利率債券規模 7 月激增 25%,達 8.68 億美元,有分析師認為,有可能是因為低於預期的通膨數據,及近期地緣政治風險刺激下的避險需求,使得近期債券再受青睞。

全球負殖利率債券規模來到10個月高點。

負利率債券是指政府、金融機構、工商企業等機構直接向投資人發行名義負利率為負的債權債務憑證。德國、奧地利、芬蘭和西班牙等國都以負殖利率發行過債券,並成為全球成長最快的資產之一。

而且,以美國聯準會為首的全球主要央行,已成為債券的大賣家,各種資產購買計畫推高了債券價格,並將殖利率壓低到負值。

聯準會的資產負債表規模在金融風暴後,從不到 1 兆美元翻了 4 倍,加上日本、歐洲和英國,四大央行的資產負債表規模已經超過 14 兆美元。

隨著瑞士央行與瑞典央行也跟進參與,該數據更向上攀升至 15 兆美元,並高占這 6 國政府公債總額的 5 分之 1。

負利率債券為什麼受青睞?

儘管從字面上來看,買負利率債券,還要倒貼利息給債券發行人,但其實負利率是指名義負利率,只要大於通膨利率時,收益仍是正的;且只要利率繼續下行,債券仍會走高,看重的並非票息收,而是資本利得。

沒有留言:

發佈留言