評析:滿聳動的,有了之前LME鎳價狂飆的經驗,加上兩年前的負油價事件,沒人敢說油價不會出現類似情況...

2022年03月22日 新浪財經APP兩年前的負油價至今讓市場記憶猶新,而現在華爾街機構再度發出警告,當年事件的“鏡像版”或將重演。

當年曾經由於需求驟降、供給過剩、庫存突破上限、多頭強制平倉所引發的負油價,現在可能會走向完全相反的方向。

隨著原油需求上漲、供給不足、庫存低至歷史低位、空頭強制平倉,油價有可能會上漲至“任何位置”?甚至引發油價“歷史性逼空”?

美國銀行對此警告稱:

市場格局已經逆轉。

所以現在壓力從多頭來到了空頭。

一、現貨溢價飆升庫存趨近“罐底”

在過去短短的一個月內,空頭賣出了10億桶原油期貨,創下了歷史高位並持續佔領市場高地。

但是美國銀行大宗商品團隊在最新發布的研報中表示,接下來可能會出現和2020年4月20日WTI合約價格跌至每桶負40美元時完全相反的“鏡像”情況,當下的庫存狀況就是論據。

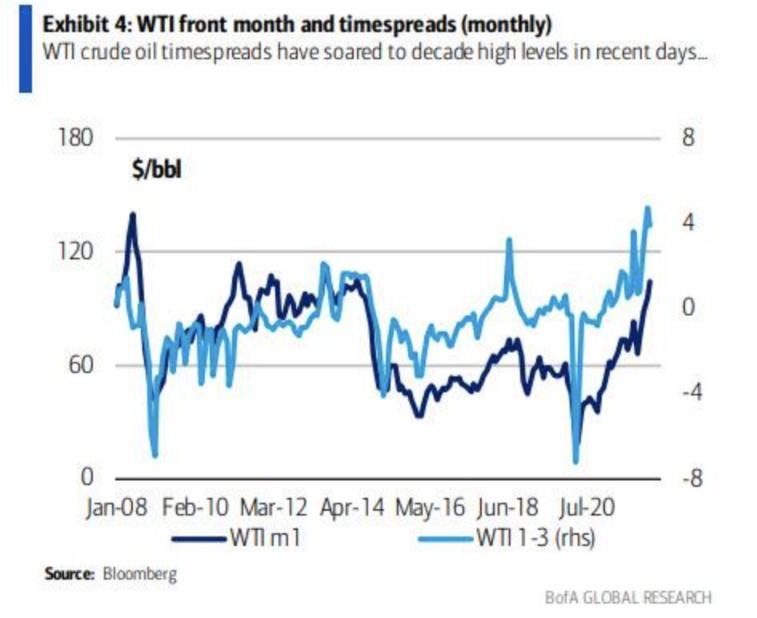

目前WTI原油期貨價差已經飆升至10年高點(WTI原油1個月到期期貨價格與3個月到期期貨價格之差達到每桶11.7美元)。團隊預計,此後現貨溢價或將繼續維持在高位,不利於石油庫存的增加。

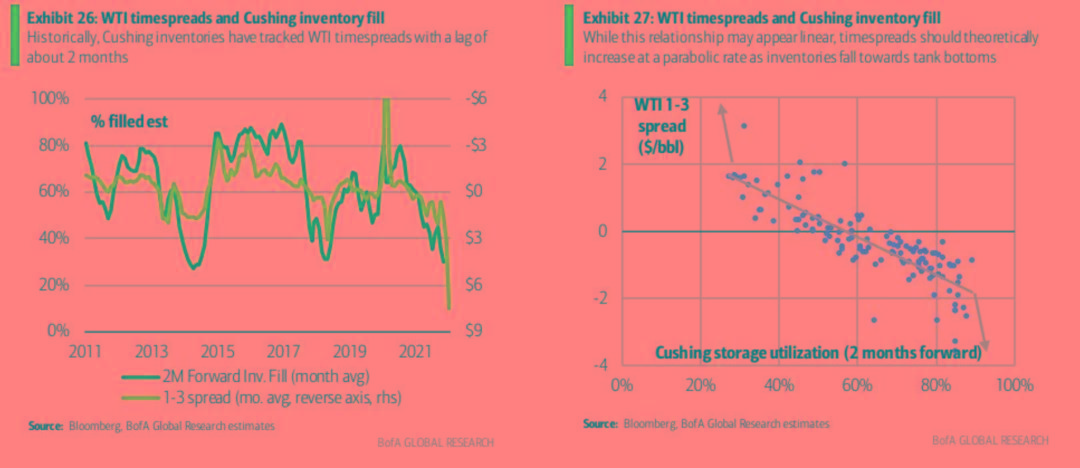

由此也能反映出,為何重要的原油庫存—美國俄克拉荷馬州庫欣地區的WTI庫存,從年初至今能消耗1300萬桶。截止上週,庫欣原油庫存已經觸及2400萬桶,創下頁岩油時代以來的最低季節性水平。所以從目前的情況來看,庫存水平可能已經接近最低水平,也就是“罐底”。

美銀對此表示,從目前的現貨溢價水平來看,這些低位庫存中的很大一部分可能還被用於維持管道運輸,所以它們可能不能用來交割WTI原油期貨合約。

而且現在更糟糕的是,隨著庫存接近最低水平,幾乎所有價格信號都在阻止原油流向庫欣地區,可能會讓疲軟的供應更加雪上加霜。

最近WTI原油-布倫特原油價差一度觸及-9.20美元/桶的多年低點,目前交易價格接近-5美元/桶,這或將導致在未來幾周WTI原油出口量繼續攀升,甚至“可能到達創紀錄高位”。

從歷史數據來看,庫欣地區的庫存表現會比WTI原油期貨價差滯後兩個月。雖然在庫存處於正常水平時,兩者是呈現線性關系。但是從理論上來講,期貨價差應該會加速增加(現貨溢價增加),同時隨著庫存接近“罐底”,其水平也會以拋物線的形式下降。

二、油價上漲至“任何位置”?

上述所有的現象都指向同一種可能,那就是“近月WTI期貨合約有可能在2022年上半年出現‘融漲’(melt-up)”,也就是可能會出現與2020年負油價完全相反的“鏡像”情況。

當時由於疫情嚴重沖擊全球原油需求,全球原油庫存爆滿。這就導致在臨近交割日之時,多頭合約持有人面臨原油“無處存放”的窘境,甚至願意以負油價來強制平倉,導致油價有史以來第一次跌至負值區間。

而在接下來的幾周內,完全相反的一幕可能會上演。

隨著交割日的臨近,由於原油庫存處於歷史低位,所以“無油交割”的情況或將致使空頭合約持有人爭相買入以求按期平倉,但是這可能會致使油價到達“任何位置”,甚至出現“歷史性逼空”。

美銀對此認為“隨著WTI合約每月到期,空頭擠壓的風險增加”。

沒有留言:

發佈留言