評析:內容大致都如各方預料,所以凌晨剛公布時美股其實是上漲的,後來會下跌,完全是因為葉倫的談話,說不會擴大存款保險 ,才導致美股大跌。

鉅亨網編譯羅昀玫2023/03/23

聯準會 (Fed) 週三 (22 日) 宣布調升 1 碼,將基準利率走廊升到 4.75% 至 5% 區間,為 2007 年以來最高水平,聯準會主席鮑爾在記者會上提及通膨依舊高漲,澆熄市場對今年降息的預期,並對近期銀行危機和量化緊縮 (QT) 政策提出見解。

聯準會最新利率聲明與鮑爾記者會重點摘錄如下:

重點一:升息 1 碼的原因

聯準會本週在升息問題上面臨艱難的決定,升息可能展現抗通膨決心,但恐會加劇銀行業危機引發的市場動盪。

聯準會最終不願讓去年 3 月以來抗通膨的成果前功盡棄,決定將基準利率調升 1 碼至 4.75% 至 5% 區間。

鮑爾週三在會後記者會上透露,本次會議開始前幾天,聯準會曾考慮過暫停升息,但官員們研判銀行業健康且有韌性,這次的升息行動最終得到聯邦公開市場委員會 (FOMC) 成員一致支持。

重點二:升息循環步入尾聲 但今年不降息

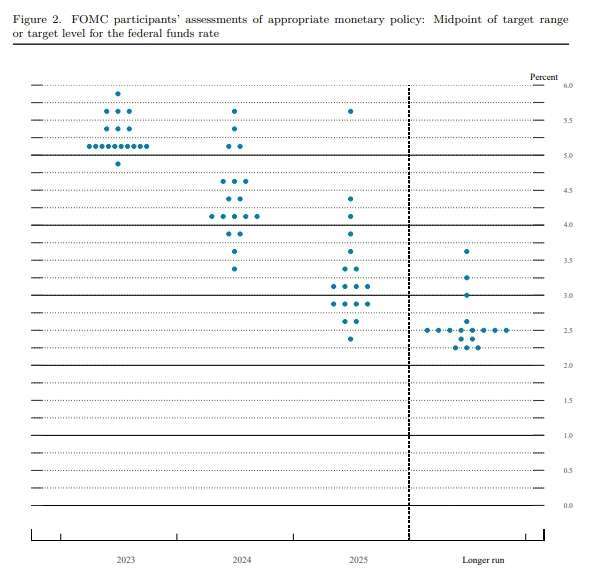

最新聲明和最新利率點狀圖皆暗示升息循環步入尾聲,內容提到,聯準會官員預測「一些額外政策緊縮」可能是適當的,以便使貨幣政策立場具有足夠的限制性,並隨著時間的推移使通膨率恢復到 2%。

最新利率點狀圖顯示,18 位 FOMC 票委中有 10 位預測終點利率為 5.1%,相當於 5% 至 5.25% 的目標區間,與去年 12 月的估計持平,表明大多數官員預計聯準會在今年剩餘的時間內只會再升息一次,接著美國央行將終止抑制通膨的戰爭。

多數聯準會官員預期終點利率為 5.1% (圖片:FOMC)

多數聯準會官員預期終點利率為 5.1% (圖片:FOMC)鮑爾透露,銀行面臨壓力的數週之前,數據表明終點利率可能會上升,但現在存在著很多不確定性,銀行壓力抵消這一點。利率路徑將根據情況進行調整,逐次會議作出決定,利率決策仍取決於經濟數據。

芝加哥商業交易所 (CME) 的 FedWatch 工具顯示,交易員預測聯準會 5 月份升息 1 碼可能性超過 50%,但降息預期加深,市場暗示聯邦資金利率將在 12 月降至 4.18% 左右。

然而,鮑爾指出,聯準會認為今年不會降息,今年降息不是聯準會的基本預期。

重點三:量化緊縮 (QT) 立場

美國矽谷銀行倒閉引發金融恐慌,對金融體系穩定的信心正快速流失,隨後聯準會祭出救市計畫,華爾街認為,聯準會本質上已啟動量化寬鬆 (QE)。

聯準會 3 月 12 日推出緊急融資新工具銀行定期融資計畫 (BTFP),為面臨流動性危機的銀行提供貸款,以避免資金壓力外溢,這促使聯準會資產負債表停止緊縮並有擴張趨勢。

對此,鮑爾週三明確指出,聯準會正在持續大幅縮減資產負債表,不會停止縮表而造成政策扭曲。

鮑爾稱,資產負債表擴張主要反映短期貸款,近期資產負債表擴張與貨幣政策無關,資產負債表擴張是暫時的,這有益於解決銀行業問題,聯準會官員們還沒有討論過改變縮表計畫的問題。

重點四:矽谷銀行等近期銀行倒閉問題的立場

鮑爾認為,由於一系列銀行業倒閉事件可能會影響到美國經濟,承諾將從本次銀行業危機中汲取教訓。

鮑爾指出:「少數銀行突然陷入艱難的處境,促使聯準會、美國財政部、聯邦存款保險公司 (FDIC) 採取果斷行動,準備動用所有工具來確保銀行系統的安全... 過去一週,美國銀行系統的存款流動有所穩定,銀行系統健康且具有韌性。」

鮑爾研判:「近期一系列銀行業倒閉事件可能會影響到美國經濟,但預測可能只會造成溫和的影響,信貸條件亦可能會大幅收緊,聯準會無須利率政策方面再採取大動作,美國央行正在評估最近所發生的事情,也將從這一事件中吸取教訓,將繼續密切監測形勢。」

關於矽谷銀行破產事件,鮑爾稱,聯準會推出 BTFP 新工具似乎是正確的,這對聯準會沒有帶來風險。矽谷銀行管理層的嚴重失誤導致銀行面臨流動性風險,這可能需要進行監管和監督方面的變革。

聯準會副主席巴爾 (Michael Barr) 將領導對矽谷銀行倒閉事件的審查,審查結果將於 5 月 1 日公布。鮑爾週三稱,相信對矽谷銀行的監管評估將讓人感到滿意。

重點五:對通膨和就業市場的觀點

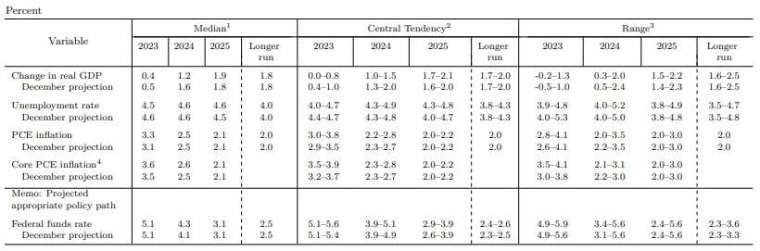

聯準會週三調整經濟預測,略微調高通膨預期。官員們預估今年整體個人消費支出物價指數 (PCE) 預測值為 3.3%,高於去年 12 月份的 3.1%。失業率估值下調至 4.5%,低於去年底預測的 4.6%。國內生產毛額 (GDP) 成長率估值從去年底的 0.5% 下修至 0.4%。

聯準會週三調整經濟預測,略微調高通膨預期 (圖片:FOMC)

聯準會週三調整經濟預測,略微調高通膨預期 (圖片:FOMC)鮑爾稱,美國通膨依然太高,勞動力市場仍然緊張。如果沒有實現物價穩定性,美國經濟將不會良好地運作,通膨回落至 2% 的目標還有很長一段路要走。

鮑爾還提到,通膨回落確實在發生,薪資增長顯示出一些緩解的跡象,聯準會非常關注的非住房服務價格仍未出現下降,今年失業率存在高度不確定性,非常難以預測。

重點六:經濟軟著陸的可能性

儘管美國經濟有下行風險,鮑爾認為,依舊有機會實現經濟軟著陸。

他指出:「經濟衰退往往是非線性的,因此很難透過模型預測,當前的銀行危機很難看出會對軟著陸造成什麼影響,但我依舊認為有一條通往軟著陸的道路。」

市場變化

聯準會 (Fed) 主席鮑爾 (Jerome Powell) 澆熄今年降息希望,而且美國財政府葉倫暫時無意擴大聯邦存款保險制度的覆蓋範圍和保險額度,美股震盪收黑,道瓊收盤大跌逾 500 點,美元指數走弱,金價下滑,十年期美債殖利率下探,暫報 3.451%。

華爾街分析

Inflation Insights 創始人 Omair Sharif 點評:「鑑於離年底還有很長一段路要走,而且如果銀行業的壓力很快得到緩解,聯準會可能會重新更加密切地關注通膨,這似乎不是一個高門檻,一些額外的政策緊縮可能是合適的,不指望 5.1% 將會是終點利率。」

Oanda 高級市場分析師 Edward Moya 指出:「鮑爾一開始就指出銀行體系穩健,但財政部長葉倫打消了這一想法,葉倫關於存款保險的評論令投資者感到不安,因為銀行業的動盪不會很快消失。」

沒有留言:

發佈留言