評析:與其說是FED的錯誤,還不如說是川普的錯誤!

全世界都知道FED之所以降息一是因為川普壓力,二是因為經濟下滑。而經濟下滑又導因於川普發起美中貿易戰,搞得兩敗俱傷,甚至全世界經濟跟著陪葬!美中貿易戰不但導致經濟下滑,也讓美國通膨居高不下,卻還硬要降息...追根究底都是川普的錯!!

不單如此,為了救經濟,美國大幅降稅又導致了財政赤字惡化。連帶原本要縮表的FED,不但不縮表了,反而再次推出QE4,唉,川普「政績」真的罄竹難書(不禁又讓人想起當年不學無術又愛亂拍馬屁的杜X正😡)!

當然,投資者可能不這麼想,畢竟在這同時川普也為全世界創造了金融海嘯以來最大的牛市。只是此一牛市伴隨的資產泡沫可否化解??就有待時間觀察了...

鉅亨網編譯凌郁涵2019/12/29 14:30川普政府以關稅的方式來開啟與中國雙邊貿易協議的談判,此舉同時也影響了美國國內貨幣政策的變化,而以關稅為主導的談判是川普政府貿易戰略的一部分,但關稅是否也成了改變貨幣政策的工具?不管是與不是,美國聯準會 (Fed) 如今已經不知不覺地與政府的貿易戰政策,出現了共生關係。

當白宮政府執行諸如貿易戰關稅的政策決定時,Fed 並沒有機會參與,但是在相關關稅政策出爐後,Fed 似乎已被迫接受貿易戰所帶來的總體經濟衝擊,並且還需列入 Fed 的經濟預測與未來貨幣政策的考量之中。

就如同美國聯準會主席鮑爾 (Jerome Powell) 曾表示,Fed 的貨幣政策已必須考慮貿易爭端如何影響經濟和通膨前景來進行調整,以實現制訂的 2% 通膨目標。

從風險管理的角度來看,政府政策制定者可以針對未知的風險和結果制定「保險性降息」。在中美貿易戰結果和時限未知的情況下,政策制定者採取這樣的政策並非沒有道理。然而,主要的問題是,當證據表明經濟和金融風險沒有實現時,這樣的「保險性降息」應持續多長的時間?

儘管市場對中美貿易戰可能帶來的後果感到擔憂,但事實上美國經濟在 2019 年的表現仍幾乎完全符合政府預期

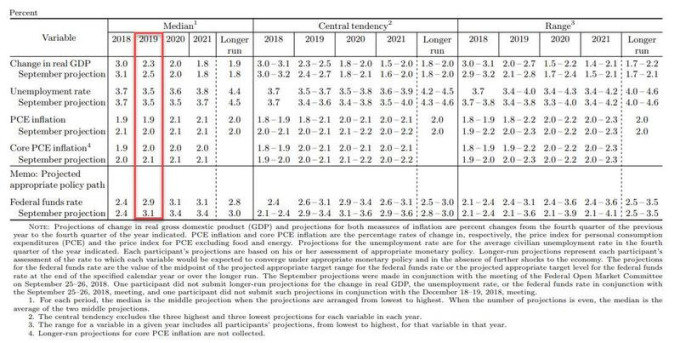

今年美國 GDP 預估將成長 2.4%,與 Fed 所預測的 2.3% 非常相近,失業率 3.5% 與預期的 3.6% 相近,核心通貨膨脹率 1.9% 也與預期的 1.7% 相近。

2019 年美國 GDP、失業率、通膨率 (圖片來源:Fed)

2019 年美國 GDP、失業率、通膨率 (圖片來源:Fed)儘管如此,Fed 還是違背了一年中 2 次加息的初衷,反而連 3 度降息。

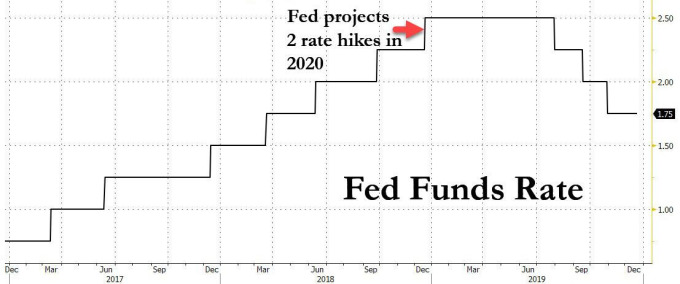

Fed 利率決議走勢 (圖片:Zerohedge)

Fed 利率決議走勢 (圖片:Zerohedge)從貨幣政策、國內經濟和金融市場的角度來看,2019 年似乎更類似於 1998 年。

首先,在 1998 年,Fed 擔心亞洲金融危機帶來的暴風將影響美國企業的出口,從而對經濟產生明顯的拖累。而在 2019 年,Fed 認為中美貿易戰將對出口成長和商業投資造成壓力。因此,在這兩個時期,Fed 皆決議進行三次降息,以減輕對國內經濟的影響。

第二,1998 年和 2019 年的整體國內經濟表現事實上並不受全球貿易問題影響,兩個時期的消費者支出均呈現穩步增長,失業率也是降至十年低點。

第三,在 1998 年和 2019 年,金融市場皆經歷了與全球問題直接相關的風險迴避時期,但是由於利率降低而注入額外資金流動性,引發了市場強勁的反彈。

在 1990 年代後期,Fed 具有高度的獨立性,很少有公共政治建議或行動要求。然而,即使在沒有任何政治干預的情況下,Fed 仍是犯了「巨大的」政策錯誤。長期的寬鬆貨幣導致股票價格和公司債務飆升至歷史新高,而營業利益卻反向下跌,從而導致金融資產價格遠遠與實體經濟動能背離, 最終出現因金融市場崩潰而產生的經濟衰退。

如今的 Fed 重複著 1990 年代後期錯誤的風險很高,主因在於,Fed 或許忽視了寬鬆貨幣政策扭曲金融市場的可能性。再者,Fed 的獨立性受到威脅,成為財政政策決策的 「 幫兇 」 ,並且很難在短期內退出。

市場上絕大多數的投資者預期 2020 年將不會有所改變,但是金融超載 (financial excess) 造成金融不穩定的風險正在上升。政治和市場利率的波動很可能在 2020 年出乎市場意料之外。

沒有留言:

發佈留言