評析:投資等級債確實也是版主推薦極少數值得長期投資的標的,甚至可以到忘記也不用擔心。

很多人都以為股票比較好賺,而對債券不屑一顧,實在大錯特錯!以buy and hold長期持有不動的操作策略來看,其實債券的總收益遠高於股票(上過版主課程的就知道詳細數據)。其中新興債與高收益債更是完勝股票許多(報酬率更高,風險更低),然而新興債與高收益債波動風險仍是不小,一樣會受到重大事件影響而大漲大跌,因此還是要留意進出時點,這時投資等級債就凸顯出它的優勢。

之如文中所言,投資等級債乎不受市場影響,不論多空,總是穩穩地一路上漲,因此幾乎不用管進出時點。雖然長期總報酬率不如新興債與高收益債,但風險卻是所有投資商品中最小的,連公債都沒有它安全!

股票不是不能做,但先問自己有沒有能力判斷未來走勢、趨吉避凶,有沒有能力選出好標的?有沒有能力適時調整、進出?有這些本事的話,當然大可放手去買賣股票。若沒有,還不如乖乖抱著債券就好,省時省力。

鉅亨網新聞中心2020/06/29 10:30「一個月內挫跌三成、三個月後反彈四成!」這是 S&P500 指數今年上半年演出的戲碼,全球金融市場也大多複製類似的走勢-忽漲忽跌、時好時壞!因此自今年 3 月起,不少人紛紛將部份或大部份資金轉往波動較低的投資等級債避風頭,從基金資訊觀測站統計國人申購基金狀況,也呼應了這個趨勢,固定收益類型申購以「投資級債」為訴求的相關產品,有不少基金的申購熱度都往前大幅擠進。

未來當波動已成常態,有愈來愈多人認同,不論市場晴雨,較低波動的核心產品應是投資組合中的基本配備,不可缺少。.......而深究近期掀起的「投資級債」熱潮,以下三大優勢應是受青睞的重要關鍵:

1. 市場晴雨皆宜,避風港的好所在

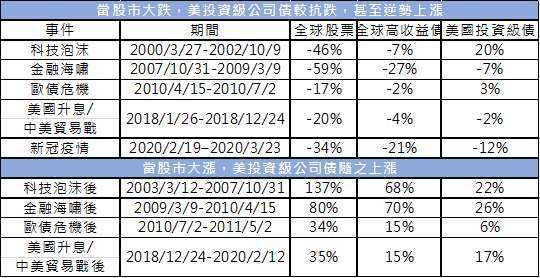

「投資級債」就像是把晴雨兩用傘,舉例來說 (詳參下表),當市場因科技泡沫、金融海嘯、歐債危機等出現大幅修正,美國投資級公司債跌幅相對有限,甚至逆勢上漲;此外,當全球股市走升,美國投資級公司債也隨著走揚,展現抗跌隨漲實力,無論市場晴雨天都能展現其美好價值。

資料來源:Bloomberg,MSCI 全球股票指數、彭博巴克萊全球高收益債指數、彭博巴克萊美國投資級債指數,截至 2020/4/3。投資人無法直接投資指數,本資料僅為市場歷史數值統計概況說明,非基金績效表現之預測。

資料來源:Bloomberg,MSCI 全球股票指數、彭博巴克萊全球高收益債指數、彭博巴克萊美國投資級債指數,截至 2020/4/3。投資人無法直接投資指數,本資料僅為市場歷史數值統計概況說明,非基金績效表現之預測。2. 提供長期一致的回報

許多人對「投資級債」有著「收益平平」的刻板印象。但回顧過去 30 年,投資級債年平均報酬可來到 7%;偶有表現不佳的時候(僅有六個年度出現負報酬),年度跌幅也不會比 - 5% 更差,且美國投資級債下跌年度多能與美股錯開,兩者一起挫跌的機率相當低。

投資級債長期表現佳,30 年平均年報酬 7%

資料來源:Bloomberg, 1989-2019。投資人無法直接投資指數,本資料僅為市場歷史數值統計概況說明,非基金績效表現之預測。

資料來源:Bloomberg, 1989-2019。投資人無法直接投資指數,本資料僅為市場歷史數值統計概況說明,非基金績效表現之預測。3. 與股市相關性低,真正達分散風險之效

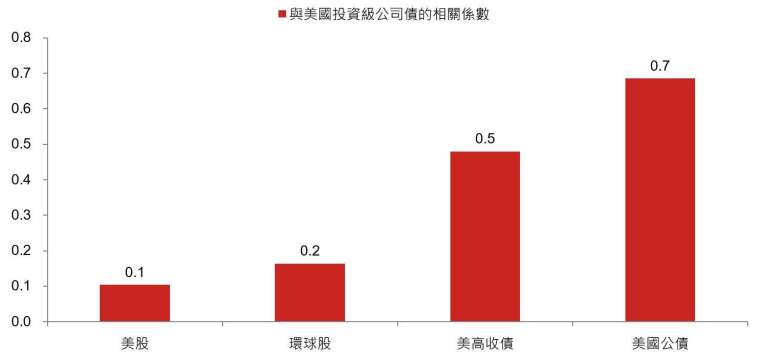

美國投資級債與其他風險性資產關聯度非常低。比如與美股的相關係數僅有 0.13,與美國高收益債的相關係數也不到 0.5。比較起來,美國投資級債與美國公債的走勢比較貼近,又提供較理想的收益水準,更能在不確定的環境下,發揮更好的風險分散效果。

相關係數:美國投資級公司債 VS 其他資產

資料來源:: Bloomberg,2005/3/31 – 2020/3/31,周資料,美投資級債採彭博巴克萊美國投資級公司債指數、美國公債採彭博巴克萊美國公債指數、美股採標普 500 指數、環球股採 MSCI 世界指數、美高收債採 ICE 美銀美林美國高收益債券指數。

資料來源:: Bloomberg,2005/3/31 – 2020/3/31,周資料,美投資級債採彭博巴克萊美國投資級公司債指數、美國公債採彭博巴克萊美國公債指數、美股採標普 500 指數、環球股採 MSCI 世界指數、美高收債採 ICE 美銀美林美國高收益債券指數。.......

沒有留言:

發佈留言