評析:一如預期的FED不再升息,但大出意外的是,FED一改之前的鷹派說詞,居然釋出又大又肥的鴿子,以致美股大漲,美元及公債殖利率則大跌!!

不再如之前跳針式的老說還會升息、不會降息,這次鮑爾明確表示不會升息了,而且還暗示明年會降息。會後利率點陣圖更顯示明年可能降息3次(或說3碼),甚至後年、大後年都會再降息,跟11月的說法可說是天壤之別!!

矛盾的是,FED自己說經濟基本面很好,但通膨還未降到目標,既然如此,為何急著宣示將降息?其中原因可能與之前日本央行發布的《金融系統報告》中提到:「美國商業地産是比中國房地產更大的未爆彈」有關!!

日本央行不是一般投行,不需要危言聳聽;再者,以日本與美國的關係,日本也應該不會故意唱衰美國。換句話說,日央的說法應該有相當的可信度!

擺在眼前的事實,美國Q3商用不動產貸款就發生了高達800億美元的壞帳,比Q2還多了56億美元,是10年來單季新高,而且未來1年還有5000億美元的商用不動產債務將到期...

事實上也不止日央,打從年初以來已有多家機構警告過相同的事情,只是大家都不當回事,現在連日央的說話了,FED不能再裝傻,降息當然是解決問題的方法之一!

PS.美國整體商用不動產債務高達5.6兆美元!

鉅亨網編譯余曉惠2023/12/14 03:1912 月決策聲明全文

近期指標顯示經濟活動成長已從第 3 季的強勁步伐減緩。就業成長自今年稍早的水準減緩,但仍強勁,且失業率仍保持在低點。過去一年來的通膨有所緩和,但仍居高不下。

美國銀行體系健全且有韌性。家庭和企業面臨更緊俏的金融和信貸情勢,可能將抑制經濟活動、聘僱和通膨。這些效應的程度仍是不確定的。委員會仍高度關注通膨風險。

委員會力求達到充分就業,並讓更長期的通膨率達到 2%。為了支持這些目標,委員會決定將聯邦基金利率的目標區間維持在 5.25% 至 5.50%。

委員會將持續評估額外的資訊,和其對貨幣政策可能造成的影響。在決定未來任何的額外政策緊縮程度時,委員會將考量先前累積的政策緊縮,貨幣政策對經濟活動的影響的時間差,以及通膨、經濟和金融發展,以讓通膨率隨時間過去回到 2%。

除此之外,委員會將持續縮減持有的公債、機構債和機構抵押擔保證券,一如之前已宣布計畫所描述的內容。委員會強烈承諾要讓通膨率回到 2% 目標。

在評估適當的貨幣政策立場時,委員會將持續關注後續資訊對經濟前景的意義,如果出現可能阻礙委員會達成目標的風險,委員會將準備好適當調整貨幣政策立場。委員會評估時將把廣泛資訊納入考量,包括勞動力市場狀態、通膨壓力與通膨預期指標,以及金融與國際形勢。

支持本次貨幣政策決議的有 FOMC 委員會主席鮑爾 (Jerome Powell)、副主席威廉斯 (John Williams)、巴爾 (Michael Barr)、鮑曼 (Michelle Bowman)、庫克 (Lisa Cook)、古爾斯比 (Austan Goolsbee)、哈克 (Patrick Harker)、傑佛森 (Philip Jefferson)、卡什卡里 (Neel Kashkari)、庫格勒 (Adriana Kugler)、蘿根 (Lorie Logan)、華勒 (Christopher Waller)。

Fed 12 月聲明原文:請點我

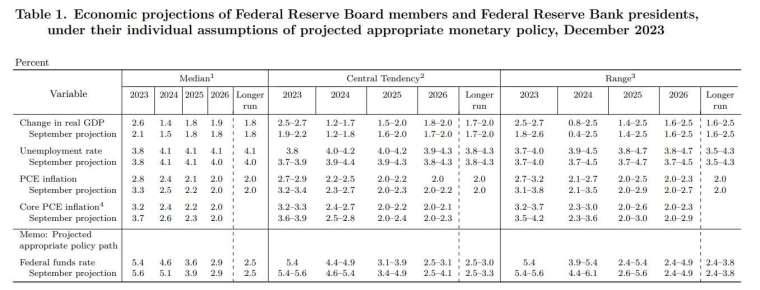

下圖為 12 月公布的 GDP、失業和 PCE 通膨預測:

調整實質國內生產毛額 (GDP) 成長率預測,2023 年從 9 月預估的 2.1% 上修為 2.6%,但 2024 年由 1.5% 下修為 1.4%。2025 年保持在 1.8%,2026 年由 1.8% 上修為 1.9%。

調整實質國內生產毛額 (GDP) 成長率預測,2023 年從 9 月預估的 2.1% 上修為 2.6%,但 2024 年由 1.5% 下修為 1.4%。2025 年保持在 1.8%,2026 年由 1.8% 上修為 1.9%。微調 2026 年失業率預測,今年維持 3.8%,明、後年維持 4.1%,2026 年預估由 4.0% 上修至 4.1%

調降通膨率預測,今年的整體個人消費支出物價指數 (PCE Index) 年增率從 9 月預估的 3.3% 調降至 2.8%,核心 PCE 通膨率預測從 3.7% 調降為 3.2%。

2024 年兩項通膨率預測值分別從 9 月的 2.5%、2.6% 調降至 2.4%。2025 年整體數值從 2.2% 降為 2.1%、核心數值從 2.3% 調高到 2.2%。2026 年兩項預估值皆維持 2.0%。

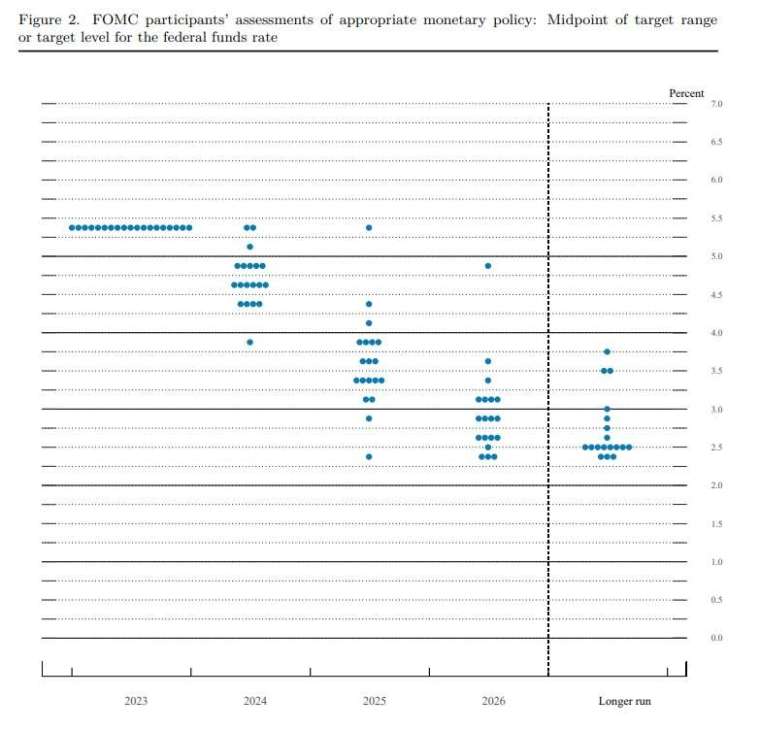

下圖為 FOMC 聯邦資金利率預測點狀圖:

預估 2024 年降息至少三次 (每次 1 碼,即 25 個基點),少於市場預估的四次,但多於官員 9 月的預估。2025 年可能再降息四次,2026 年預料降息三次。

預估 2024 年降息至少三次 (每次 1 碼,即 25 個基點),少於市場預估的四次,但多於官員 9 月的預估。2025 年可能再降息四次,2026 年預料降息三次。

沒有留言:

發佈留言