評析:雖然如多數人預期的仍只升息3碼,但從昨天美股到今天亞股還是紛紛重挫,關鍵在於鮑爾的談話明顯悲觀許多。

一如版主預期,美國持續下調經濟預測,目前預期今年經濟只會維持平盤。明年雖略有回升,但變數仍多,目前所有預測都僅供參考。

其次,鮑爾終於不再鐵齒說美國不會經濟衰退,雖然沒有明說,但等同承認有衰退的可能。

其三,未來升息幅度比原先預期更大,現在看來到年底升到4.5%大概是跑不掉了。

其四,說找不到無痛的方法來壓低通膨,也等於承認過去的預測與政策失敗!!

其五,美國房市已開始下滑。從好的地方想,有助於紓緩通膨。從壞的地方想,意謂經濟也開始下滑了。

兩大指標再創波段新高:美元指數已來到111.78,10年期公債殖利率來到3.64%。

油價雖然沒有創波段新低,但也已跌至近80美元,美國政府是否會如之前所說開始啟動戰備儲有回補,留意...

美元指數創高,金價自然就創低,紐約金價跌至1661.3美元,再創2020年4月以來新低。

鉅亨網編譯羅昀玫2022/09/22 05:39聯準會 (Fed) 週三 (21 日) 結束 9 月利率決策會議,一如預期宣布調升 3 碼,將基準利率走廊升至 3.0% 至 3.25% 區間,使利率升至 2008 年金融危機前以來的最高水平,同時,聯準會釋出更鷹派的利率點狀圖、更新經濟預測,聯準會主席鮑爾暗示,升息將帶來更多痛苦,軟著陸的機率降低。

聯準會最新利率聲明與鮑爾記者會重點摘錄如下:

重點一:升息 3 碼、維持縮表計畫

聯準會週三宣布升息 3 碼,維持 1994 年以來最大的單次升息幅度,還將超額準備金利率 (IOER) 上調 3 碼,從先前的 2.4% 升至 3.15%,維持先前的縮表計畫。

重點二:9 月政策聲明幾乎零變化

9 月政策聲明,與上一次 7 月的聲明相比基本上變化不大,聯準會重申其先前的措辭,即 FOMC 委員預期持續升息是適宜的、高度關注通膨風險,堅定地致力於將通膨率恢復到 2% 的目標。

聯準會僅在經濟活動措辭上進行些微改動。7 月聲明中提到的「最近的支出和生產指標已趨於疲軟」已改為「最近的支出和生產指標指向適度成長。」

重點三:點狀圖更鷹派、11 月可能升 3 碼

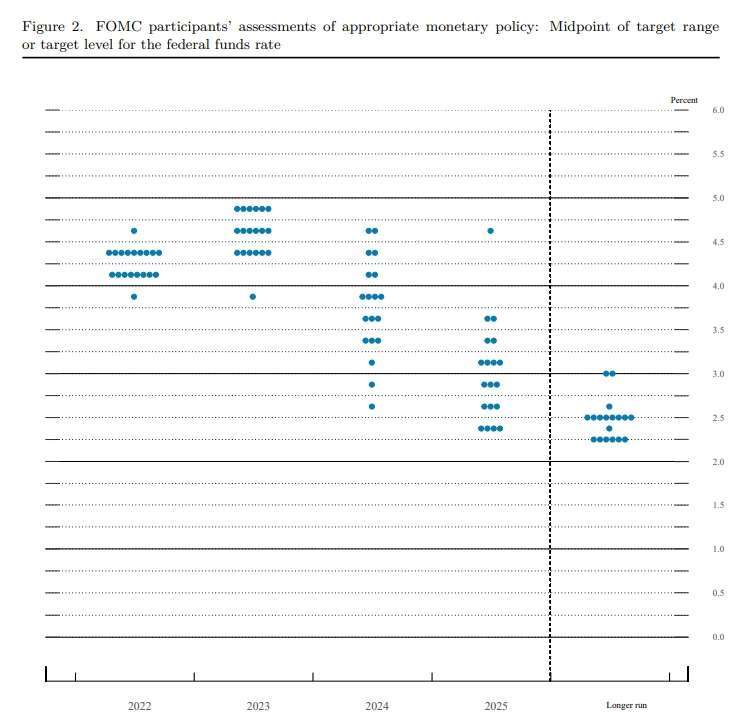

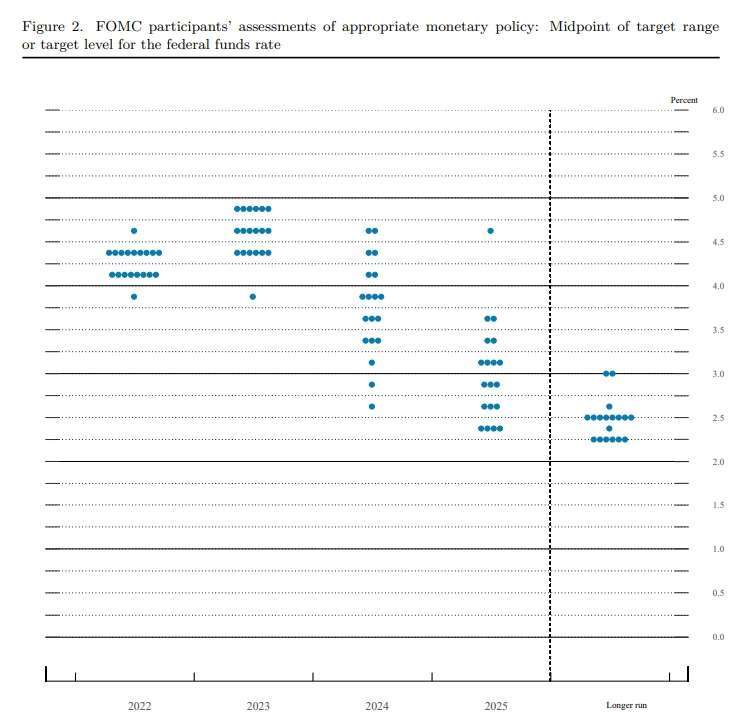

根據最新釋出的利率點狀圖,聯準會預測中值顯示年底聯邦基金利率來到 4.4%、2023 年為 4.6%、2024 年為 3.9%。 點狀圖顯示聯準會更鷹派的升息路線 (圖片:FOMC)

點狀圖顯示聯準會更鷹派的升息路線 (圖片:FOMC)

點狀圖暗示,聯準會在今年 11 月有可能連續第四次升息 3 碼,這大約在美國期中選舉前一週。這波升息循環到頂時間落在明年,終端利率預估中值上修至 4.6%,高於之前市場預計的 4.5%,接著 2024 年才會降息。

鮑爾在記者會上表示,與會官員們在下次會議上尚未就升息幅度做出決定,他強調,相當多的官員傾向於在年底前只升息 4 碼。

根據最新釋出的利率點狀圖,聯準會預測中值顯示年底聯邦基金利率來到 4.4%、2023 年為 4.6%、2024 年為 3.9%。

點狀圖顯示聯準會更鷹派的升息路線 (圖片:FOMC)

點狀圖顯示聯準會更鷹派的升息路線 (圖片:FOMC)點狀圖暗示,聯準會在今年 11 月有可能連續第四次升息 3 碼,這大約在美國期中選舉前一週。這波升息循環到頂時間落在明年,終端利率預估中值上修至 4.6%,高於之前市場預計的 4.5%,接著 2024 年才會降息。

鮑爾在記者會上表示,與會官員們在下次會議上尚未就升息幅度做出決定,他強調,相當多的官員傾向於在年底前只升息 4 碼。

重點四:更新經濟預測

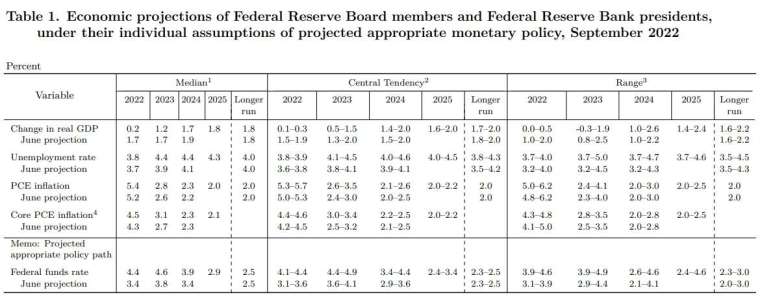

聯準會週三大幅下調美國國內生產毛額 (GDP) 預測,同時上修失業率和通膨預測。

聯準會發布更新的經濟預測 (圖片:FOMC)

聯準會發布更新的經濟預測 (圖片:FOMC)聯準會官員預估,2022 年 GDP 增長將大幅放緩至 0.2%,遠低於 6 月份預測的 1.7%,而 2023 年和 2024 年 GDP 成長率預估值分別下調至 1.2% 和 1.7% 。

隨著聯準會大舉升息,明年失業率估值將從目前的 3.7% 升至 4.4%,今年整體個人消費支出物價指數 (PCE) 預測值降至 5.4%。今年不包括食品和能源在內的核心 PCE 下修至 4.5%,預估最終到 2025 年整體通膨率才會回落至聯準會 2% 的目標。

重點五:鮑爾揭露更多痛苦

鮑爾在 8 月 26 日在傑克森霍爾年會上指出,聯準會抑制高通膨的政策,將令美國家庭和企業「痛苦」,他在週三記者會上進一步闡釋「痛苦」。

鮑爾提到,聯準會目的性地將貨幣政策立場調整到一個足夠嚴格的水平,以使通膨率回到 2% 的目標

他坦言:「我希望有一種無痛的方法來降低通膨,但目前沒有。更高的利率、放緩的經濟增長和疲軟的勞動力市場對大眾來說都是痛苦的,但這不像未能恢復價格穩定而被迫重啟 (緊縮政策) 那般痛苦。」

鮑爾在 8 月 26 日在傑克森霍爾年會上指出,聯準會抑制高通膨的政策,將令美國家庭和企業「痛苦」,他在週三記者會上進一步闡釋「痛苦」。

鮑爾提到,聯準會目的性地將貨幣政策立場調整到一個足夠嚴格的水平,以使通膨率回到 2% 的目標

他坦言:「我希望有一種無痛的方法來降低通膨,但目前沒有。更高的利率、放緩的經濟增長和疲軟的勞動力市場對大眾來說都是痛苦的,但這不像未能恢復價格穩定而被迫重啟 (緊縮政策) 那般痛苦。」

重點六:經濟衰退可能性?

鮑爾在記者會上說,沒有人知道升息過程是否會造成美國經濟衰退,或者如果會導致衰退會有多嚴重。

他坦言,目前不清楚美國經濟衰退的可能性有多大。如果政策需要更加嚴格以使聯準會達到其 2% 的通膨目標,美國經濟軟著陸的機率將會降低。

重點七:房市最壞打算

鮑爾表示,房價以不可持續的速度上漲,將使許多美國人無法擁有房屋,房市通膨將在一段時間內保持高位,目前尚不清楚何時會降溫。這可能需要一些時間,聯準會抱持最好的希望,做最壞的打算。

鮑爾稱,從長遠來看,聯準會必須要讓供需更加協調一致,這樣房價才能以合理的速度上漲,人們才得以再次買得起房子。

市場變化:

聯準會暗示利率可能會在更長時間內保持較高水平後,恐慌指數 VIX 走升,標準普爾 500 指數震盪收黑 1.73%,2 年期美債殖利率飆超過 4%,美元走強。

華爾街分析:

富國銀行投資研究所高級全球市場策略師 Sameer Samana 表示:「一方面,投資人似乎努力應對年底升息的可能性,另一方面,可能會提前完成大部分升息週期。我認為公平地說,這是一個略顯鷹派的意外,但市場預期聯準會偏向鷹派。」

Evercore 分析師 Krishna Guha 指出:「聯準會 9 月決策無疑是鷹派的。總體經濟預測表明,硬著陸的風險增加。」

摩根士丹利模型投資組合構建部門主管 Mike Loewengart 表示:「市場似乎非常希望聽到一些關於即將結束升息的消息,但這肯定沒有在週三聽到。重要的是,聯準會決策是滯後的,因此投資人可能需要等待一段時間才能看到通膨率接近聯準會的目標。」

Academy Securities 宏觀策略主管 Peter Tchir:「利率點狀圖和其他預測數據是經過精心設計的,以傳達一個訊息,聯準會今年將更大幅升息,明年升息的可能性更大。」

鮑爾表示,房價以不可持續的速度上漲,將使許多美國人無法擁有房屋,房市通膨將在一段時間內保持高位,目前尚不清楚何時會降溫。這可能需要一些時間,聯準會抱持最好的希望,做最壞的打算。

鮑爾稱,從長遠來看,聯準會必須要讓供需更加協調一致,這樣房價才能以合理的速度上漲,人們才得以再次買得起房子。

市場變化:

聯準會暗示利率可能會在更長時間內保持較高水平後,恐慌指數 VIX 走升,標準普爾 500 指數震盪收黑 1.73%,2 年期美債殖利率飆超過 4%,美元走強。

華爾街分析:

富國銀行投資研究所高級全球市場策略師 Sameer Samana 表示:「一方面,投資人似乎努力應對年底升息的可能性,另一方面,可能會提前完成大部分升息週期。我認為公平地說,這是一個略顯鷹派的意外,但市場預期聯準會偏向鷹派。」

Evercore 分析師 Krishna Guha 指出:「聯準會 9 月決策無疑是鷹派的。總體經濟預測表明,硬著陸的風險增加。」

摩根士丹利模型投資組合構建部門主管 Mike Loewengart 表示:「市場似乎非常希望聽到一些關於即將結束升息的消息,但這肯定沒有在週三聽到。重要的是,聯準會決策是滯後的,因此投資人可能需要等待一段時間才能看到通膨率接近聯準會的目標。」

Academy Securities 宏觀策略主管 Peter Tchir:「利率點狀圖和其他預測數據是經過精心設計的,以傳達一個訊息,聯準會今年將更大幅升息,明年升息的可能性更大。」

沒有留言:

發佈留言