評析:要賺到比銀行定存好,又低風險的標的,真的非常的多,沒事真的不要錢存銀行。只知道存定存的人,唯一的理由就是懶--懶得做功課了解商品。

存股雖是方法之一,但風險還是有的,也不是那麼容易挑標的。要安全的話,以債券型基金取代定存會是更好的方法。當然不是任何債券型基金都可以,基本上全球債(尤其全球政府債)與投資等級債會是較適合的標的。

2020-02-19 07:00經濟日報 Smart智富/真.投資研究室金融股屬於特許行業,受到政府機構的高度監管,跟許多中小型股票來比較,相對不容易倒閉、不容易掏空,加上股價不會像許多成長股或景氣循環股一樣大起大落,深受許多存股族的青睞。而在金融股各個子分類之中,可作為首選的存股標的就是以存放款為主要收益來源的銀行股。

因為以存放款為主的銀行股(包括以銀行為主的金控或獨立銀行),其收入來源是由眾多一般存戶、法人戶點滴累積而成,每天都有人存款、每天都有人需要跟銀行借錢、每天都會有人刷信用卡消費,如同螞蟻雄兵般為銀行累積起營收與獲利。

許多電子公司可能因為產品推陳出新,新科技取代舊科技而失去競爭力,面臨衰退或倒閉的風險,例如宏達電(2498)就從最高1,300元股價,跌到最低30.05元。

但是銀行存放款是自古以來即有的需求,需求不會消失、只有形式會改變,例如從紙本作業演進到網路作業、手機App作業的差別;加上銀行是特許行業,需要政府允許才能成立,不容易突然出現競爭者,倒閉的機會相對大幅降低,最多就是合併,合併後投資者手中的股份仍可以換到合併新銀行的股票,所以不會有影響。

「你敢把錢存在銀行,為何不敢把錢投資銀行?」這句話,道出銀行股讓人信賴的地方,存股最怕就是存股標的倒閉,或是無法領到股息。

但以存放款業務與手續費收入為主的銀行股,倒閉風險低,又不易受到景氣波動影響,每年多能配出現金股利,存股族就能每年拿到配息,若配息再投入就有複利的效果。

銀行股殖利率約3%~5%,高於定存利率

這10年間銀行1年期定期儲蓄(固定利率)約在1.07%~1.38%,微薄的利息收入很可能都被通膨吃光光。但是,銀行股的殖利率約在3%~5%左右,比起利息高出許多。

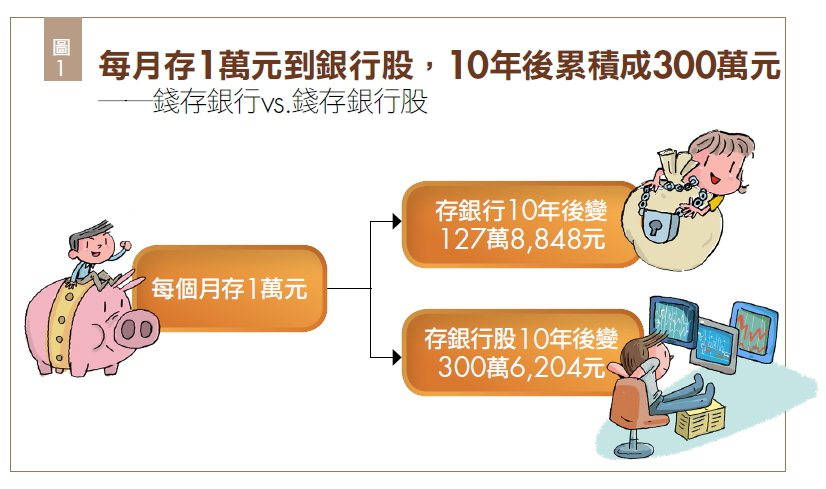

把錢存在銀行,不如存銀行股!如果過去10年來,你把錢存在銀行股的股票,現在你的資產會比存在銀行多了將近1倍半!

試算給你看。若從10年前,2009年1月每個月定存1萬元到銀行,我們簡化這10年來定存利率平均為1.25%,持有到2018年12月底,你的本金加利息最後會累積成為127萬8,848元。

但是,如果你從10年前,2009年1月開始,每個月定存1萬元到玉山金(2884),雖然股價上上下下,每年配股配息也不相同,持有到2018年12月底,你的本金加上配股配息最後會累積成300萬6,204元(詳見圖1)。

《Smart 智富》月刊247期〈封面故事〉主角陳小罐,是個國中畢業的黑手,多年來只靠著存1檔銀行股——第一金(2892),2018年存到702.2張,領了77萬元股利,等於每個月為自己加薪6萬4,000元。

第一金的股價大約在21.2元(2019.04.03),以702.2張計算,市值高達1,488萬多元。但其實因為第一金每年有配息及配股,陳小罐把每年領到的配息再投入,加上股利的累積,實際上,陳小罐這12年透過儲蓄所投入存股的資金僅有825萬元,只須55%的資金,這就是存股複利效果的驚人之處。

存到100張銀行股

想像陳小罐一樣透過存股,每年為自己加薪嗎?你是否好奇,這會很難嗎?有辦法達成嗎?我們先以存100張銀行股為目標,帶你一步步操作,如何存到第1個100張銀行股!

首先,我們要先決定要存哪一檔銀行股,國內上市櫃的銀行股中,共有9家銀行型金控、11家純銀行股,算是金融次類股最龐大的類別。對存股族來說,也有不少好的標的可以選擇,但是該如何選擇呢?

3條件篩選出銀行股資優生

要怎麼挑選合適的銀行股來存股呢?可以下列3條件來篩選:

條件1》挑選不會倒的公司

要長期存股,最重要的就是公司不能倒閉,一旦公司倒閉股票就會變成壁紙,投資付諸流水。

大多數的銀行股其實已經相對十分安全,但是如果想要只買不賣,當成傳家寶般地持續買進存股,需要對所持有的標的有高度信賴。若要比較銀行股中,誰比較不會倒的話,官股銀行比民營銀行安全,而大型金控底下的銀行又比中小型獨立銀行更穩健,投資個性非常保守的存股族,可以優先挑選官股與以金控上市的銀行股。

條件2》EPS至少1元以上且獲利穩定

銀行需求雖然自古即有,但是每家銀行仍有經營效率的差別,要找一檔可以長相廝守的股票來存,最好是獲利穩定的銀行股資優生,才可能每年「下金雞蛋」。

國內20家上市櫃銀行股2018年的每股稅後盈餘(EPS)從0.4元到3.37元,每股獲利能力最好與最差的銀行相差7倍,建議挑選存股標的時,最好找EPS達到1元以上的銀行股。

一旦金融海嘯再次來襲,體質佳的銀行在景氣蕭條時,較有空間可以承受衝擊,若EPS只是在0.2元~0.5元載浮載沉,代表經營體質相對同業偏弱,較不適合存股。

篩掉1元以下的銀行股之後,存股投資人還可以再檢視過去最少3年的EPS數字,EPS愈穩定愈好,若有小幅成長則更好。

條件3》配息穩定

存股的目的是為了能每年領取源源不斷的現金股利,當企業每年都有獲利,又願意配發出現金股利給投資人,存股族每年就有一筆現金流入袋。

而過去3年位於景氣向上的循環,應該每年要配發現金股利,若有銀行1年賺錢、1年賠錢,導致1年有配息、1年沒有配息,對存股族來說,都是不合格的標的。

提醒投資人,股利分為現金股利與股票股利,股票股利對存股族來說,有優點也有缺點;先來說優點,當投資人取得股票股利可以加快存股的數量,對於在累積存股數量的人來說,非常有利。

但缺點是,配發股票股利代表股本會增加,來年的獲利必須增加更快,否則EPS就會縮水,當存股張數達到一定水位、希望開始享受現金流的存股族,就不適合挑選這種標的(詳見表1及tips)。

Tips_現金股利與股票股利

當我們買進股票成為這家公司的股東後,公司將去年度所賺的盈餘回饋給股東,型式有2種,一種是現金股利,一種是股票股利。

股票股利又稱股子,是指企業盈餘以股票的形式發放給股東,當公司發放股票股利時,叫做「除權」,公司會將配發的股票股利直接匯到你的集保帳戶;現金股利又稱股息,是企業盈餘以現金的形式發放給股東,當公司發放現金股利時,叫做「除息」,公司將會直接匯到你的股票買賣的銀行帳戶。

由於配發股票股利會增加股本,因此適合成長型公司,當企業成長速度超過股本擴增速度,投資人有了股子股孫加持,累積獲利會更快速;而配發現金股利的公司,適合成熟型公司,企業不需要太多現金,即能穩定獲利,投資人可以每年獲得穩定的現金收入。

因此,想挑選有配發股票股利的標的,最好能判斷該銀行是否能有持續成長的力道。

依照上述3條件,為讀者精挑細選出目前市場上10檔熱門的銀行股資優生,並依照股號排序,投資人可從中挑選合適的投資標的(詳見表2)。(本文摘自《人人都能學會存到100張金融股全圖解》第2章)

沒有留言:

發佈留言