評析:這就奇怪了,單看各月份的PCE,不論是總和還是核心PCE都沒過3%,為何前天公布的第一季GDP分項中核心PCE會達到3.7%,總和PCE也有3.4%(詳見:https://ec.ltn.com.tw/article/breakingnews/4653396)!?告訴我,要怎樣情況三個數字都小於3,平均後卻大於3!?

相關數據都是商務部發布的,沒道理兜不起來,難不成美國經濟數據造假!?

有圖有真相,圖表來源:Investing.com

鉅亨網編譯段智恆 2024-04-26美國最新公布報告顯示通膨溫和上升,其中聯準會 (Fed) 青睞的通膨指標加速成長,加劇物價壓力持續的擔憂可能延後首次升息時間,而這也意味著高利率還會持續更長一段時間。不過 3 月溫和的通膨數據仍支撐市場信心,預料 9 月首次降息的機率為 60%。

具體來看,美國商務部周五 (26 日) 公布數據顯示,3 月個人消費支出 (PCE ) 物價指數年增 2.7%,高於市場預期的 2.6% 與前值 2.5%;按月來看成長 0.3%,符合市場預期且前值持平。

Fed 最在意的通膨指標、剔除能源和食品價格後的 3 月核心 PCE 年增 2.8%,高於市場預期的 2.6%,與前值持平;按月來看成長 0.3%,符合市場預期且與前值持平。繼昨日嚇壞市場的第一季 PCE 升溫後,3 月核心 PCE 是鴿派官員支持提前降息的最後機會,然而數據顯示通膨仍居高不下。

3 月 PCE 年增率全面超出市場預期,主要推手還是服務業通膨。(圖:ZeroHedge)

3 月 PCE 年增率全面超出市場預期,主要推手還是服務業通膨。(圖:ZeroHedge)值得注意的是,3 月剔除住房和服務通膨的「超級核心 PCE」年升 3.5%、月升 0.39%,兩者均較前月加速成長,其中運輸服務和其他服務是最大推動因素。

超級核心 PCE 在 3 月回升,凸顯通膨頑強。(圖:ZeroHedge)

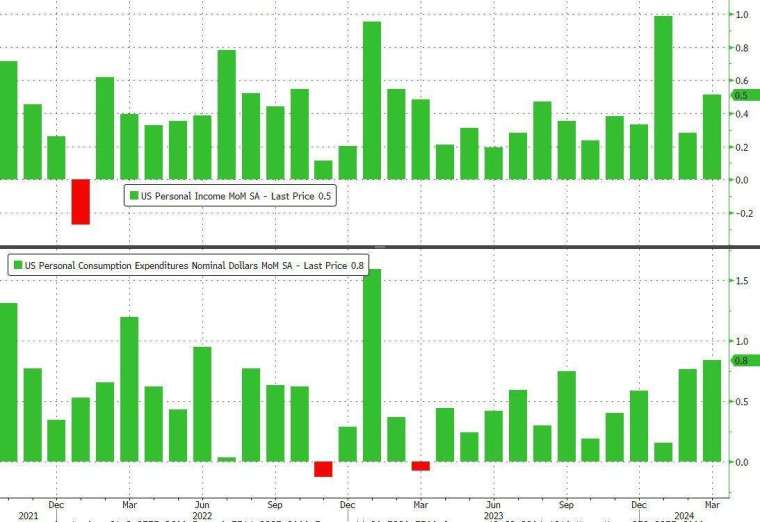

超級核心 PCE 在 3 月回升,凸顯通膨頑強。(圖:ZeroHedge)同日公布的另一份數據顯示,美國 3 月個人支出月增 0.8%,高於預期的 0.6% 與前值持平,而經通膨調整後月增 0.5%,為今年以來最大增幅,與上修後前值 0.5% 持平; 3 月個人收入月增率從 2 月的 0.3% 升至 0.5%,符合預期。另外,3 月儲蓄率降至 3.2%,為 2022 年 10 月以來新低。

通膨且高利率環境下,3 月消費者支出仍然強勁。(圖:ZeroHedge)

通膨且高利率環境下,3 月消費者支出仍然強勁。(圖:ZeroHedge)分析指出,報告顯示 3 月消費者支出強勁,緩解昨日數據透露第一季通膨飆升且經濟成長放緩,掀起金融市場一片停滯性通膨討論的擔憂,不過這也可能讓 Fed 今年沒有降息打算。

美國通膨經歷去年下半年完美降溫後,證明通膨比預期更加頑強,並且已經連續三個月的數據如此證實,但是溫和的通膨增速再加上符合預期的表現,Fed 最快在 9 月降息的機率仍有所攀升。

Independent Advisor Alliance 投資長 Chris Zaccarelli 表示,報告出爐後市場應該對於停滯性通膨的擔憂鬆了一口氣,有鑑於通膨水準上升,這應該是今年的新常態。

摩根大通經濟學家 Bruce Kasman 認為,在高利率的情況下經濟表象良好,同時通膨壓力持續存在,雖然 Fed 可能不會再有升息打算,但短期內要降息的可能性不大。

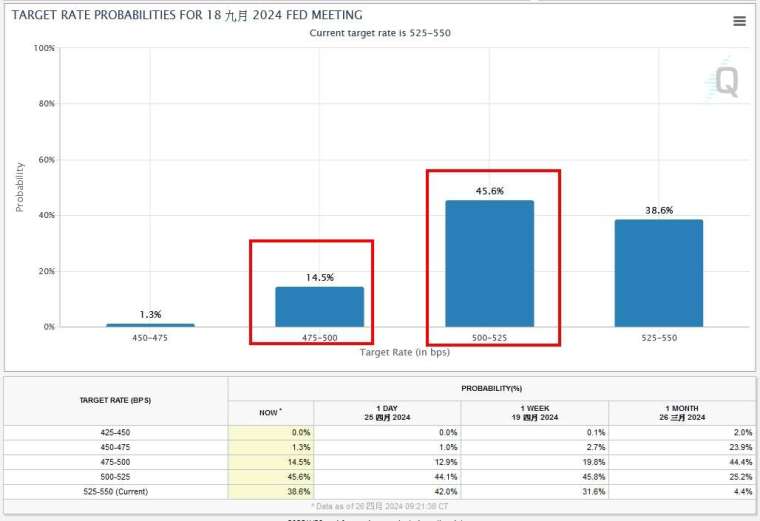

根據芝商所 FedWatch 工具顯示,Fed 在 9 月降息 1 碼 (25 個基點) 的機率為 45.6%、降息 2 碼 (50 個基點) 的機率為 14.5%,維持利率不變的機率為 38.6%。

圖:芝商所 FedWatch 工具

圖:芝商所 FedWatch 工具

沒有留言:

發佈留言