Fed放錢副作用 推升美股攀峰

2019-11-23 23:48經濟日報 編譯湯淑君/綜合外電

美國聯準會(Fed)出手搭救隔夜拆款市場,大量挹注流動性以紓解金融機構鬧錢荒的壓力,似乎已產生未意料到的副作用:把美國股市推上歷史高峰。

經濟日報提供

紐約聯邦準備銀行22日透過3天期附買回協議(repo)操作,在市場挹注總計806億美元的短期流動性。合格銀行拿價值644億美元的美國公債以及162億美元的房貸證券,換取這些貸款,Fed全部買入。

自9月中以來,Fed藉大規模repo操作,穩定在9月意外竄升的貨幣市場短期利率。Fed也藉由收購國庫券在銀行體系挹注準備金,例如22日就買了75億美元國庫券。

這些干預行動意在確保金融體系有充足流動性,並使短期借貸利率持穩於Fed聯邦資金利率目標區間1.5-1.75%範圍內。21日有效聯邦資金利率為1.55%,repo交易的一般融資利率也是1.55%。

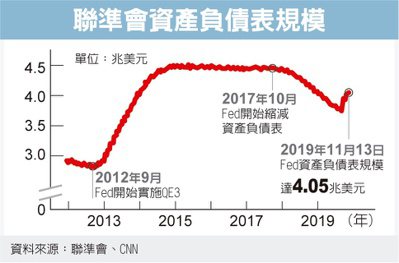

除挹注短期資金外,Fed每月另購入價值600億美元的國庫券,將買到明年春。因此,Fed資產負債表自9月初以來已暴增2,860億美元,擴大到4.05兆美元。

這些舉動看來與量化寬鬆(QE)類似,但Fed強調目前的操作只是技術修正,並非重啟金融海嘯後為刺激經濟和穩定市場而實施的購債計畫。無論怎麼稱呼,這些行動已見效,借貸成本已降下來。但另一個可能始料未及的副作用是助漲股市。摩根士丹利投資長威爾森認為,Fed從「縮表」轉為「擴表」,為金融情勢進一步寬鬆推波助瀾。

沒有留言:

發佈留言