評析:受此影響,認為6月會再升息的機率也超過50%了...

美國1月CPI年增6.4%高於預期 Fed升息壓力加大

鉅亨網編譯段智恆2023/02/14 21:35

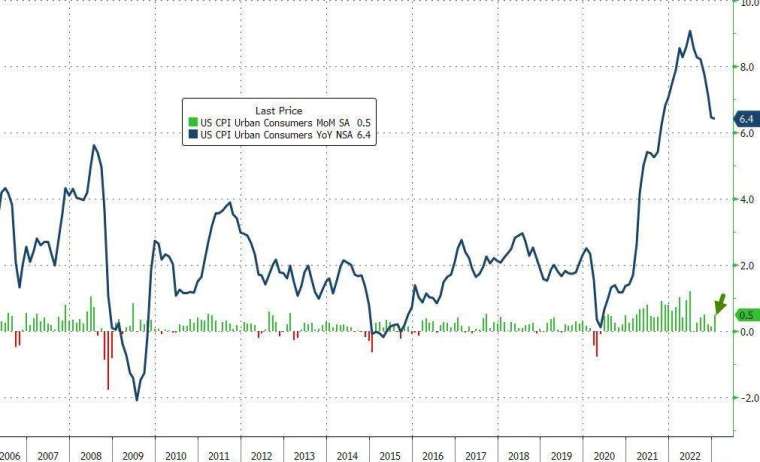

美國周二(14 日)公布今年 1 月消費者物價指數(CPI)年增 6.4%,略高於市場預期的 6.2% ,但低於前值 6.5%,為 2022 年年中達到峰值以來連續第七個月放緩;扣除食品和能源成本的核心 CPI 年增 5.6%,為 2021 年 12 月以來新低,略高於市場預期的 5.5% ,但略低於前值 5.7%。報告顯示美國通膨壓力續存,可能促使聯準會(Fed)把利率提高到比此前預期更高的水準。

美國 1 月 CPI 年增 6.4%,高於市場預期,但在降溫路上。(圖片:ZeroHedge)

美國 1 月 CPI 年增 6.4%,高於市場預期,但在降溫路上。(圖片:ZeroHedge)按月來看,今年 1 月 CPI 成長 0.5%,符合市場預期,為 3 個月來最大增幅,高於前值為 0.1%;核心 CPI 成長 0.4%,符合市場預期和前值的 0.4% 。

美國 1 月 CPI 年增放緩。(圖片:ZeroHedge)

美國 1 月 CPI 年增放緩。(圖片:ZeroHedge)雖然通膨呈現持續降溫趨勢,但服務業通膨飆升至 1982 年 7 月以來新高。不過 Fed 關心的「超級核心通膨」即不包括住房在內的核心服務業價格,上月增速放緩,僅上漲 0.27%,為去年 10 月以來新低。

服務業通膨持續飆升。(圖片:ZeroHedge)

服務業通膨持續飆升。(圖片:ZeroHedge)觀察 CPI 組成細項,住房價格攀升成為通膨加速成長的重要原因,約占單月漲幅的一半。除此之外,能源上漲也是一個重要影響因素,單月成長 2%、年增 8.7%。而二手車和卡車、醫療保健和航空票價的指數都在 1 月下滑。

分析師認為市場過於樂觀

這份 CPI 報告可能證明,服務業通膨將比商品通膨更強頑強且難以抑制。ISI Evercore 的分析師 Peter Williams 表示:「我們然認為,從一系列指標來看,經濟數據正朝著 Fed 期望的方向發展,但放緩速度可能沒有之前這麼快。有鑑於數據變化,市場可能也應該會繼續朝著『高利率持續更長時間』的方向重新定價。」

貝萊德研究部門首席投資策略師 Li Wei 表示,對投資人的樂觀情緒感到震驚,美國經濟的基本情況將市溫和衰退且遲遲無法降溫的通膨。

他說:「市場現在已經開始押注經濟上行、通膨放緩,Fed 將於今年下半年轉向降息,投資人已經開始預期利好風險資產的宏觀經濟背景。這種情緒忽略的全球已開發國家的通膨黏性,以及可能邁入衰退經濟前景。」

Fed 升息政策可能尚未結束

Fed 現在更重視服務業通膨,特別是勞動力價格,因為 Fed 預估商品通膨的壓力將持續下降,但物流的問題顯示,商品方面仍然存在推升通膨因素。

從建築到零售,一些美國經濟關鍵產業的企業都預估,物價壓力將持續。很多在美國經濟占比最大的往往最慢受惠供應鏈價格下跌的小企業認為,通膨尚未觸頂。

市場分析師預料,Fed 將進一步升息,然後才會停下來評估數十年來最激進的緊縮周期對經濟的影響。Fed 政策制定者強調,有必要在相當長一段時間內把利率維持在較高水準,並警告不要低估央行這麼做的意願。

市場反應

1 月憂喜參半的 CPI 報告讓美股走勢波動,截至盤中,道瓊工業指數跌近 400 點或近 1.2%,那斯達克綜合指數跌逾 80 點或近 0.7%,標普 500 指數跌近 0.9%,費城半導體指數漲近 0.2%,扭轉早盤頹勢。美國 10 年期公債殖利率升近 3.8%、美元指數升至 103.255。

根據芝商所 FedWatch Tool,市場預估 Fed 在 3 月升息 1 碼(25 個基點)的機率為 90.8%,升息 2 碼(50 個基點)的機率為 9.2%;利率在今年年底之前保持在 5% 以上的可能性為 45%。

沒有留言:

發佈留言