從去年底以來版主在版上、演講及媒體訪談中就多次提到,今年新興市場可望持續優於成熟國家,成熟國家中則歐洲相對看好。三大新興市場則都有機會。

就基金資金流向來看,美股股票型基金已連續兩周流出,新興市場股票型則連兩周流入。

今年迄今MSCI新興亞洲已大漲6.41%,MSCI歐洲指數漲2.85%。日經225漲1.85%,S&P500漲2.5%...

〈雞年投資術〉全球股市如何操作 星展這樣看

鉅亨網記者宋宜芳 台北2017/01/28 10:080

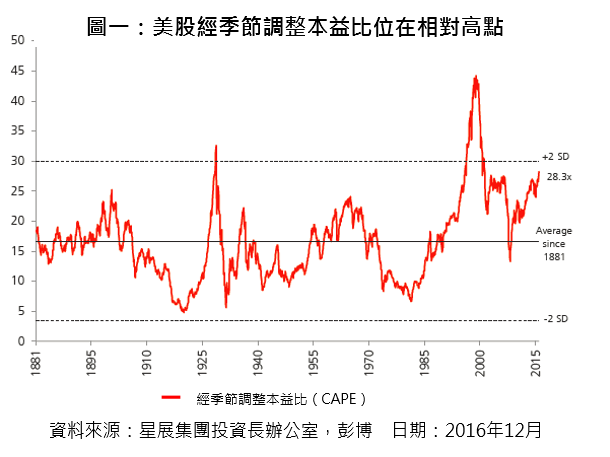

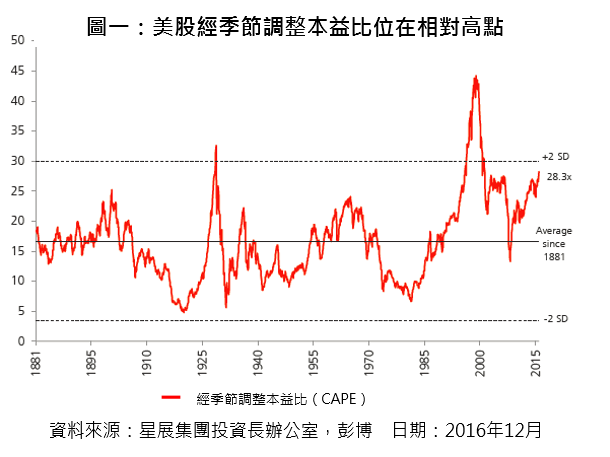

針對本季全球股市投資建議,星展集團認為,美國政府大幅增加財政支出可能為雙面刃,其中,增加財政支出能刺激經濟成長,進而提升企業獲利,有利剛從長期衰退中回升的美國企業獲利,但美國股市評價已達到相對高點,值得留意。

美股

儘管美股仍為多數人投資人青睞的標的,但星展集團提醒,美股經季節調整本益比(CAPE)已達到 28 倍,超出過去 135 年平均 2 個標準差,不論股市評價位在相對高點或低點,市場似乎鮮少將注意力放在合理評價上。

美股經季節調整本益比位在相對高點。(圖:星展集團提供)

根據 OECD 估計,美國非加速通膨失業率(NAIRU:不會加快通膨上揚速度的失業率水準)僅些微低於 5%。 美國失業率在 2015 年底已達 5%,而通膨率則在當時開始上揚。若政府債務和財政赤字提升至經濟無法承受的水準,利率和債券殖利率將開始上揚。

美國股市的股息殖利率和美國 10 年期公債殖利率之間的利差將因此縮小;兩者差距已從 2011 年的 6.8% 降至近期的 2.8%。

短期而言, 美國企業獲利的改善能夠彌補債券殖利率上揚帶來的負面影響;但以長期而言,較高的利率和債券殖利率終究會導致評價已偏高的美股牛市結束。儘管星展集團上調美股 3 個月期展望至看好,但對 12 個月期的展望仍較為保守,僅上調至中立。

日股

儘管日本股市可能在年初經歷技術性修正,但基本面已經好轉,因此星展集團看好日股未來數月的表現。中國經濟成長持穩、2016 年時因應日圓升值的成本樽節措施、企業藉發放股利或買回庫藏股、薪資成長提升消費以及日本政局相對其他成熟市場穩定皆對日股有利。

美元兌日圓與美日10年期公債殖利率利差。(圖:星展集團提供)

美元兌日圓的走勢與美日兩國公債殖利率利差高度相關。較強的美國經濟成長和上揚的通膨率將推升美國 10 年期公債殖利率,但日本央行的公債殖利率曲線控制措施則會使日本 10 年期公債殖利率維持在 0% 附近。兩國公債殖利率利差可望持續擴大,美元兌日圓則會維持強勢,有利日股。星展集團因此上調日股 3 個月與 12 個月期展望至看好。

歐股

歐洲股市部份,由於歐洲央行延長量化寬鬆政策(QE)執行期間至 2017 年底,同時放寬購買資產標的限制,支撐近期表現落後其他成熟市場股市的歐股。歐元兌美元維持弱勢,且歐洲採購經理人指數(PMI)顯示該地區經濟穩定復甦,將可為歐股帶來支撐。

但是歐股評價也位在相對高水準,除非歐洲經濟成長加速以及歐元貶值提升歐洲企業獲利,歐股的泡沫也在擴大。2017 年可能發生的地緣政治風險也將為歐股帶來壓力,如德法兩國的大 選、英國正式開啟脫歐協商、義大利銀行業不良貸款問題。考慮到歐洲股市不確定因素較多, 星展集團對 3 個月與 12 個月期展望僅上調至中立。

亞洲不含日本、新興市場不含亞洲

川普的財政刺激政策和保護主義則不利亞洲不含日本和新興市場股市。美元利率和美債殖利率上揚,以及強勢美元將提升美元借款成本,進而壓低亞洲不含日本和新興市場股市。2013 年美國聯準會逐步縮減購債金額時,MSCI 新興市場指數跌幅一度達 18%,2015 年市場對聯準會利率正常化的擔憂則使 MSCI 新興市場指數跌幅一度達 36%,市場擔憂上述歷史可能重演。

川普威脅將採取保護主義則為另一可能發生的風險,他曾表示將提升墨西哥和中國產品的關稅。 保護主義不利亞洲地區的供應商,使較依賴出口的經濟體受損。

因此,星展集團將亞洲不含日本和新興市場股市 3 個月期展望下調至看淡,但 12 個月期展望則維持中立。12 個月期展望較佳,主要考慮到亞洲不含日本和新興市場股市評價偏低,尤其評價偏高的美股長線可能回檔走低。

沒有留言:

發佈留言