但如果美國真的景氣下滑,股市回落時,在過去經驗,這三大債市不但會跌,而且跌幅還不小!

今年以來已有澳洲、紐西蘭、印度、馬來西亞、菲律賓。南韓、印尼及南非等8個國家降息,美國降息看來也勢在必行。景氣下滑已是不可避免的事實!!

歷史告訴我們,真要避險,先進國家(尤其美國)公債與投資等級才是最好的避險標的。

負利率時代 三大債最吃香

2019/07/26 工商時報 黃惠聆

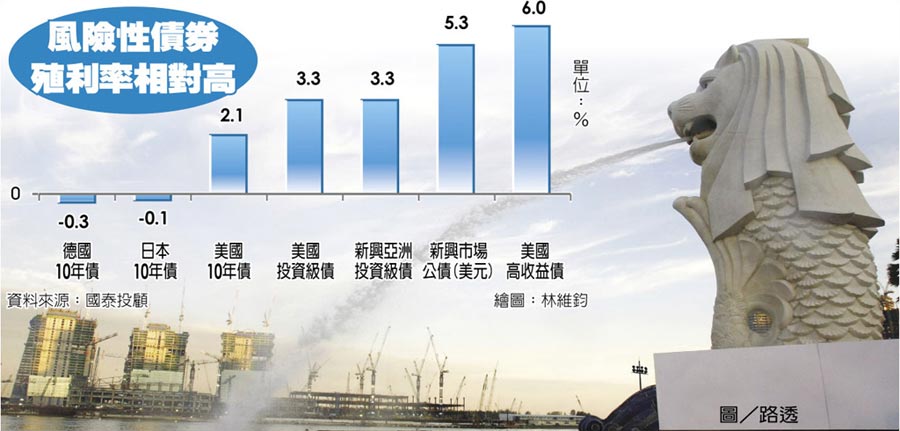

低利率環境影響許多保守型資產之收益率,但降息預期,使投資人紛紛將資金轉入風險性債券,法人也同樣看好風險性債券,在負利率環境下,三大債券最吸睛。

根據研究機構EPFR最新統計資料,近期資金淨流入股票基金相對少,主要流入固定收益基金,其中主要流入新興市場債券基金,美國高收益債以及亞洲投資級債等。

今年來因應景氣不確定性,多數央行貨幣政策立場均轉向寬鬆,聯準會與歐洲央行更在6月先後釋出未來可能降息訊號,全球負利率公債金額再度攀升,法人表示,歐洲的主要經濟體幾乎都屬於負利率區,包含德國、法國、瑞士、芬蘭、荷蘭、奧地利、丹麥等國,截至7月12日全球負利率公債規模再度創下新高,突破13兆美元。

現今全球約有36%的公債處於負利率,其中德國與瑞士負利率公債佔比更突破80%。

國泰投顧表示,至7月12日為止,美國10年期公債殖利率約2.1%、德國10年期公債殖利率約-0.3%,而美國高收益債約6%、新興市場美元公債約5.3%、亞洲投資級債約3.3%,預期資金可望持續流入利差型債券。由於新興市場債、美國高收益債、亞洲投資級債三大債市各擁題材,且具有較高殖利率,將會是負利率時代最佳選擇。

至於新興市場債題材是具低通膨、高殖利率、央行降息想像空間。美國高收益債利基在於低違約率、高殖利率、企業財務體質穩健。而亞洲投資級債則具較高評等、低波動率、較高殖利率等優勢。

路博邁最新資產配置展望報告指出,未來一年相對加碼美國高收益債券與新興市場債。債券佈局策略方面,在高收益債券中,相對看好優質的BB級債券。新興市場債中,特別看好當地貨幣債,而且以實質有效匯率來看,多數新興市場貨幣仍有相當大的升值空間。

其它債券類別方面,在基本面穩健的支撐下,路博邁持續加碼美國優質投資級公司債及抗通膨連結債。

沒有留言:

發佈留言