評析:去年羅素2000漲幅可是還勝過道瓊!

鉅亨網編譯張博翔2020/01/13 21:20貧富差距一直以來是各國政府頭痛的問題,而美股企業間也存在此現象,即「大股更富、小股越窮」,凸顯市場資金瘋狂追逐美股龍頭股。

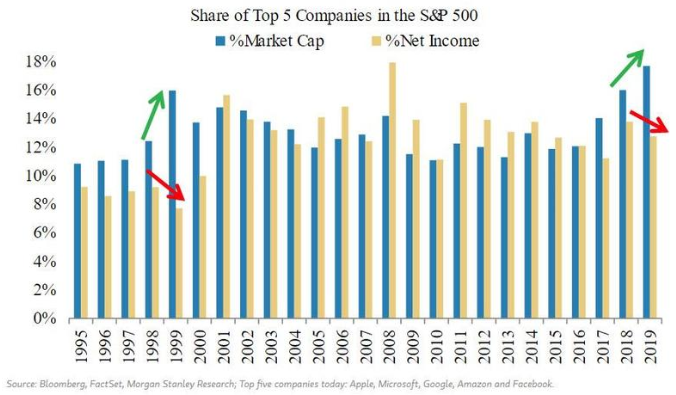

據摩根士丹利 (Morgan Stanley) 數據顯示,2019 年美股前 5 大企業市值比率已高佔大盤 18%,比前一年約 16% 更有所提升,顯示在過去一年的美股多頭年裡,市場對大型股是青眼有佳。

但資金追逐效應,也為美股龍頭股們帶來一定的「估值風險」。

如下圖所示,藍線為 S&P500 市值前五大個股佔整體大盤之比率、黃線為 S&P500 市值前五大個股淨利佔大盤之比率,可以清晰發現,目前美股前 5 大企業市值佔比雖持續增加,然而淨利率卻出現下滑,摩根士丹利認為,這樣的背離狀況,正與 1999 年網路泡沫前夕是極為相似。

大摩警示,本次與 1999 年美股市況相比,皆是同樣處於聯準會 (Fed) 實行寬鬆政策的時期,而若美股前 5 大市值個股未來淨利無法再更向上提升,那麼未來股價「下修本益比」之壓力,即將隨之增加。

美股前 5 大企業獲利能力出現下滑,越趨集中的美股將可能承受更大的個體風險 (圖: ZeroHedge)

美股前 5 大企業獲利能力出現下滑,越趨集中的美股將可能承受更大的個體風險 (圖: ZeroHedge)

沒有留言:

發佈留言