一堆業者、媒體,一天到晚用股息、配息率來乎弄投資人,實在糟糕!

台股驚驚漲 這幾檔ETF股利年年增

2020-08-23 14:37經濟日報 記者趙於萱/台北即時報導

台股公司大方配息,大盤驚驚漲之際,殖利率仍達3%〜4%,相關連動的台股ETF不但受惠有領先配息率,部分產品還因為配息同步成長,配發股利逐年增加,如元大高股息、元大富櫃50等,近一年股利創下波段甚至歷史新高。

近年全球股市大漲,不少個股跟漲但不見得股利增加,ETF的特性分散單一個股配息風險外,若能持續選出股利穩健成長股,有機會股價大漲時保持配息率配發更多的股息。

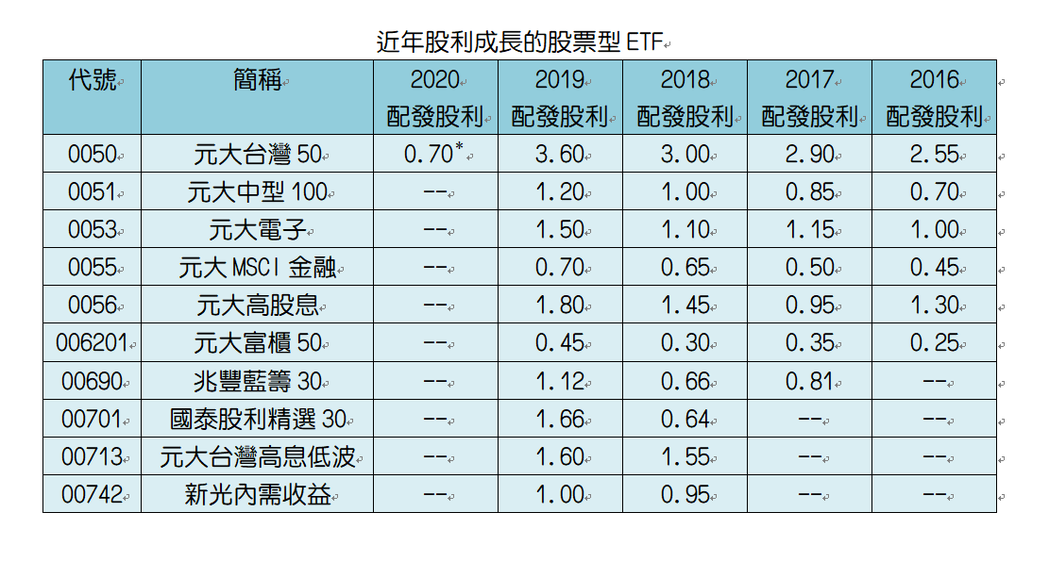

台股因為高殖利率和長期股利成長,ETF配息動能又較為突出。觀察近五年所有股票型ETF的配息表現中,元大台灣50、元大中型100、元大電子、元大MSCI金融、元大高股息、元大富櫃50、兆豐藍籌30、元大台灣高息低波、國泰股利精選30、新光內需收益等均有成長趨勢,清一色投資台股。

註:元大台灣50今年7月除息為2020上半年,尚未配發下半年。採配息年度為計算基...

舉例成立最久的元大台灣50,2016年度配發2.55元,2017年2.9元,2018年3元,2019年3.6元刷新14年來新高;今年7月配0.7元,持平去年同期。過去元大台灣50最多是2006年配4元股利,但當時大盤才7,000多點。

同樣電子股為主有上漲動能的元大中型100、元大電子、元大富櫃50,年度配息也逐步成長,2019年度各配發1.2元、1.5元、0.45元都是掛牌來最多。另外成立較短的兆豐藍籌30,若扣除2017當年掛牌未累積一年股息,2018、2019兩年度也增加。

主打高配息的產品則以元大高股息具代表性,2017年股利雖短暫下滑,但2018〜2019年度成長且去年配發1.8元為八年來最多。元大高股息曾在2009、2011年度配發2元多股利,而當時除息前都不到25元,去年除息後還有27元。

元大台灣高息低波和國泰股利精選30成立較短但也有增加趨勢,前者兩次配息僅差0.5元,國泰股利精選30則差距1元以上且有半年度未配息狀況。而新光內需收益的成分股雖然漲勢溫和,但初步配息的穩定度和水準並不差。

法人表示,ETF股利成長最適合想穩穩領息的投資人,但相關產品動能差異大,股利增加也有很多因素,如基金公司管理政策、成分股變化、ETF股價漲跌乃至配發資本利得。因此投資人除了追蹤股利表現,還要留意配息率、報酬率和填息穩定度,也能混搭不同的ETF分散風險。

沒有留言:

發佈留言