這一次FED已經盡可能放慢升息速度與幅度,以防市場信用緊縮太快,但SEC金融監理還是有跟沒有一樣,這也正是未來潛在風險的所在!!

巴菲特的這番話說得非常有哲理,日後勢必又會成為「巴語錄」的經典格言之一!只是比較好奇的是,我們要如何知道鄰居是不是笨蛋?鄰居怎麼變有錢的,人家會跟你說嗎?誰又沒事會去問人家怎變有錢的?

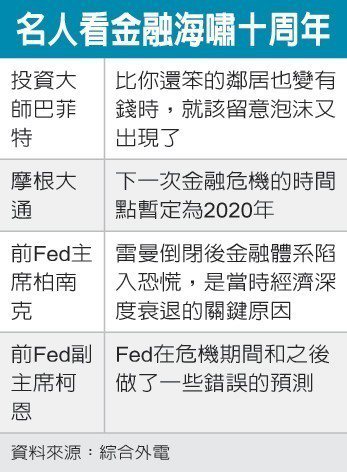

巴菲特:當笨鄰居比你有錢時 就該留意市場泡沫出現了

2018-09-15 00:02經濟日報 編譯劉忠勇、林奕榮/綜合外電

雷曼兄弟破產引發金融海嘯今(15)日屆滿十年,至今仍餘波盪漾,「股神」巴菲特認為,由於人性貪婪,金融風暴終會再度重演,「當比你還笨的鄰居變有錢時」,就該留意泡沫又出現了。

巴菲特在CNBC紀錄片《華爾街危機─震驚世界的一週》專訪中說,金融危機必然會在某個時間點再度發生,這是人性使然。

他說:「有東西上漲時,大家就會開始有興趣,不是因為他們明白了什麼,只是知道比自己笨的隔壁鄰居變有錢了,而自己卻沒有。家裡另一半就會問,能不能也搞清楚他們是怎麼辦到的。這是有傳染力的,也是這體制不變的部分。 」

十年前的9月15日,全美第四大投銀雷曼兄弟宣告破產,投資人擔心全球金融體系崩潰,信用市場急凍,股市跟著崩跌,巴菲特的波克夏公司卻逢低進場,大舉買進高盛和奇異。

巴菲特說,主管機關解決狀況時面臨極大壓力,包括當年的聯準會(Fed)主席柏南克、財長鮑森、紐約聯準銀行總裁且後來接任財長的蓋納,以及總統布希,「他們做的很了不起」。

然而柏南克指出,決策者十年前對抗金融危機時犯了兩個關鍵錯誤:一是未能事先預料到殺傷力如此之強,其次是低估後來造成的經濟損失。

他強調,2008年雷曼兄弟倒閉後,金融體系陷入恐慌,是當時經濟深度衰退的關鍵原因。

前Fed副主席柯恩(Donald Kohn)則坦承,Fed在危機期間和之後都做出一些錯誤的預測。他說,針對引發爭議的量化寬鬆措施,Fed高估計畫的潛在成本,因此執行時多了不必要的瞻前顧後。

十年後的今天,隨著美股迭創歷史新高,新資產泡沫隱然浮現。倘若發生下一波金融危機,可能的時間點會是何時?一旦發生,情況會有多糟糕?

依據摩根大通策略師建立的模型,投資人應該把下一次金融危機的時間點暫定為2020年。

好消息是,根據他們的分析,下一次金融危機的痛苦打擊,可能比上一次和緩一些,但壞消息是,自2008年危機爆發以來的金融市場流動性減少,將成為難以預估的不確定因素。

沒有留言:

發佈留言