現在大家把川普捧上天,然而川普真有本事把美國經濟搞好?等著瞧囉...

低融資成本時代結束?花旗:2017年全球央行將停止寬鬆

鉅亨網新聞中心2016/12/13 20:22

又一投資大行出面喊話,自 2008 年金融海嘯爆發開始的這波全球央行寬鬆大潮,恐怕是已經將要接近尾聲。

《Financial Times》報導,花旗銀行 (Citi) 首席經濟學家 Willem Buiter 在一份研究報告中表示,以目前市場上急遽升溫的通膨預期觀察,估計 2017 全球通膨率,平均都能達到各國央行的 2% 通膨目標,隨著各國央行的最主要政策目標達到,央行要再繼續出手寬鬆的理由,恐怕將是不復存在。

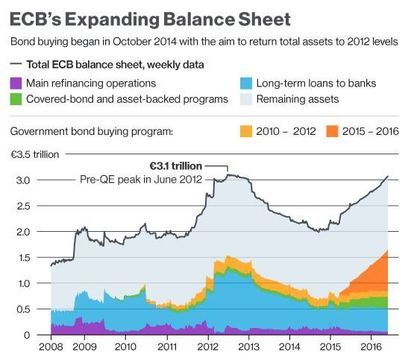

Willem Buiter 指出,從目前幾個已開發經濟體如澳洲、歐元區、日本、紐西蘭、挪威、瑞典、英國等國的利率水平來看,目前這幾大經濟體的利率水平仍在歷史最低水平,而英國央行 (BOE) 與歐洲央行 (ECB) 在歷經數年來的 QE、低利率政策之後,兩大央行的資產負債表佔 GDP 之比重,與 2008 年金融海嘯爆發時相比,已明顯增加了 4%,顯示各國央行早已是滿手公債。

黑:歐洲央行資產負債表規模已達 3.1 兆歐元 圖片來源:Bloomberg

Willem Buiter 表示,展望 2017 年,隨著各國央行陸續達到最主要的政策 2% 通膨目標,再加上各國利率水平已屆歷史最低檔,各經濟體的央行再維持現行 QE 寬鬆規模,以及低利率的空間與條件,都已漸漸消逝。

在政策目標完成、利率水平下修空間小的兩大壓力之下,Buiter 估計,除了日本央行 (BOJ) 改以殖利率定錨的新貨幣政策,以及瑞典緩慢的購債在進行寬鬆以外,2017 年全球央行將只會開始「收水」,而不會再繼續向市場「放水」。

美國聯準會 (Fed) 將可望在台北時間週四 (15 日) 再度向市場進行升息,進一步對金融市場實行緊縮,估計澳洲、英國、加拿大、瑞士等國央行,亦將已其他形式,縮減過往的寬鬆政策。

據《彭博社》報導,今年九月份日本央行在利率決策會議上推出貨幣政策新政,即所謂的殖利率定錨 (Yield Targeting),設定十年期日債殖利率在 0% 水平附近,進一步推使日債殖利率曲線趨於陡峭、拉升市場對於未來的通膨預期,同時該行亦宣布維持每年 80 兆日元的寬鬆規模不變。

按照日央行推出的 Yield Targeting 新政而言,是要維持十年期日債殖利率水平在 0% 一線附近,而當十年期日債殖利率走升 (價格下跌) 高於 0% 時,日央行即會出手購債,引導十年期日債殖利率下行。

反之當十年期日債殖利率走跌 (價格上漲) 低於 0% 時,日本央行不但不能出手購債,還必須對市場釋出債券流動性,以進一步推升十年期日債殖利率上行。

雖然目前日本央行仍維持住每年 80 兆日元的寬鬆規模,但據《彭博社》數據顯示,統計日央行今年至今為止,QE 購債規模僅實現了 71.7 兆,對比去年同期 75.3 兆日元的表現,日本央行可以說在「實質上」,已顯著放緩寬鬆力道。

沒有留言:

發佈留言